老後2000万円問題とは?2000万円あれば本当に大丈夫?

2019年に金融庁の報告書が発表した「老後2000万円問題」は、日本中の多くの人々にとって、老後の生活資金に対する意識を大きく変えるきっかけとなりました。

この「2000万円」という具体的な数字は、漠然とした将来への不安を具体的なものとして感じさせ、「自分は大丈夫だろうか」と考える機会を与えてくれたと言えるでしょう。

しかし、この2000万円という数字は、あくまで平均的な世帯の家計収支から算出された「目安」に過ぎません。

すべての家庭に当てはまるわけではありませんし、一人ひとりのライフスタイルや価値観、そして資産状況によって、必要となる金額は大きく異なります。

大切なのは、この数字に過度に惑わされるのではなく、なぜこのような問題が提起されたのかを理解し、そして自分自身の老後にはいくら必要なのかを冷静に考え、具体的な行動に移すことです。

本記事では、公的年金の現状と将来の見通しから、老後資金を準備するための具体的な資産形成方法、そして資産運用におけるリスク管理や、各世代が直面する課題まで、多角的に徹底的に解説します。

この記事を最後までお読みいただくことで、あなたの老後資金に対する漠然とした不安が解消され、未来に向けた最初の一歩を踏み出すための具体的な道筋が見えてくるはずです。

公的年金だけでは足りない老後生活費の現状

まず、老後の生活を支える柱となる公的年金の現状と、それが老後生活費をどの程度カバーできるのかを詳しく見ていきましょう。

日本の公的年金制度は、国民年金と厚生年金からなる二階建て構造で、私たちが納めた保険料が、今の高齢者の年金として支給される「賦課方式」が採用されています。

総務省の家計調査報告によると、高齢夫婦無職世帯の平均的な消費支出は、月額約26.8万円です。これに対し、厚生労働省の調査に基づく平均的な年金月額は、夫婦2人世帯で約23.5万円となります。

このデータから、公的年金収入だけでは毎月約3.4万円の不足が生じることがわかります。この不足分が、老後生活を送る上で毎月積み重なっていくことになります。

この不足分を、現役時代に築いた貯蓄や私的年金などで補う必要性が、「年金だけでは生活できない」と言われる根拠です。

さらに、生命保険文化センターの調査によると、旅行や趣味、孫への小遣いなど、人生をより豊かにする「ゆとりある老後生活」を送るためには、平均で月額約37.9万円が必要とされています。

この水準を目指すには、年金収入との差額はさらに大きく、毎月14万円以上となります。

また、公的年金制度には「マクロ経済スライド」という仕組みがあります。

これは、少子高齢化の進行に合わせて年金の給付額を自動的に調整し、実質的な価値を徐々に抑制するものです。

これにより、将来の年金給付額は、現在の受給水準からさらに減少していく可能性が高く、自助努力による資産形成の必要性は一層高まっていると言えるでしょう。

資産形成を始めるための具体的な方法と選択肢

公的年金だけでは不足する老後資金を補うためには、自助努力による資産形成が不可欠です。ここでは、主な資産形成方法とその特徴を、リスク許容度別に詳しく解説します。

預貯金

預貯金は元本保証があり、必要になった時にいつでも引き出せる安全で流動性の高い資産です。

しかし、超低金利が続く日本では、預貯金だけでお金を大きく増やすことは非常に困難です。

さらに、インフレリスク(物価上昇によってお金の価値が目減りするリスク)に対応できないことも大きなデメリットです。

例えば、20年後にパンの価格が2倍になったとしても、預貯金の残高はほぼ変わらないため、実質的に購買力は半減してしまいます。

緊急予備資金の保管には適していますが、長期的な資産形成の主力にはなりにくいでしょう。

株式投資

株式投資には、特定の企業の株式を購入する「個別株」と、複数の株式や債券に分散投資する「投資信託」があります。

投資信託は、専門家が運用してくれるため、投資初心者でも始めやすく、少額からでも様々な資産に分散投資できるのが大きなメリットです。

長期的に見ると預貯金よりも高いリターンが期待でき、インフレヘッジにも有効です。

特に、老後資金の形成においては、「長期・分散・積立」という原則が非常に重要となります。

-

長期:短期間の市場の変動に一喜一憂せず、時間をかけて複利効果を最大限に活かします。

-

分散:投資先を複数に分けることで、特定の銘柄や市場の下落による影響を軽減します。「卵を一つのカゴに盛るな」という格言の通りです。

-

積立:毎月一定額を投資することで、価格が高い時は少なく、安い時は多く購入できる「ドルコスト平均法」の効果が得られ、高値掴みのリスクを抑えられます。

ただし、株式投資には元本割れのリスクがあることを十分に理解し、自身のライフステージやリスク許容度に応じた運用を心がける必要があります。

iDeCo(個人型確定拠出年金)

iDeCoは、自分で拠出した掛金を運用し、その運用益が非課税になる私的年金制度です。最大の魅力は、その手厚い税制優遇にあります。

-

所得控除による節税効果

拠出した掛金は、その年の所得から全額控除されます。これにより、所得税や住民税が軽減されます。

例えば、年収500万円の会社員がiDeCoに毎月2万円(年間24万円)拠出した場合、所得税と住民税を合わせて年間約48,000円の節税効果が見込めます(所得税率10%、住民税率10%と仮定)。 -

運用益が非課税

通常、投資で得られた運用益には約20%の税金がかかりますが、iDeCoでは非課税です。

これにより、運用で得られた利益を再投資に回しやすくなり、複利効果を最大化できます。 -

受取時も控除

60歳以降に年金や一時金で受け取る際も、公的年金等控除や退職所得控除が適用されるため、一定額までは非課税で受け取れます。

ただし、原則として60歳まで引き出せないため、老後資金の準備に特化した制度として、計画的に活用することが重要です。

つみたてNISA(新NISA)

つみたてNISAは、少額からの積立投資を支援する非課税制度です。2024年からは新NISA制度に移行し、非課税投資枠が大幅に拡充され、非課税保有期間も無期限化されました。

新NISA制度では、「つみたて投資枠」(年間120万円)と「成長投資枠」(年間240万円)が設けられ、両方を併用して年間最大360万円まで非課税で投資できます。

iDeCoと同様に運用益が非課税になることに加え、いつでも資金を引き出すことができる柔軟性があるため、老後資金だけでなく、住宅購入や教育費など、中間的な目標資金を準備するためにも活用できます。

初めて投資をする方や、まとまった資金がなくても手軽に長期投資を始めたい方におすすめです。

投資方法の比較表

|

項目 |

預貯金 |

株式投資 |

iDeCo |

新NISA |

|---|---|---|---|---|

|

元本割れリスク |

なし |

あり |

あり |

あり |

|

リターン |

低い |

中~高い |

中~高い |

中~高い |

|

引き出しの自由度 |

高い |

高い |

60歳まで原則不可 |

高い |

|

税制優遇 |

なし |

運用益に20.315%課税 |

掛金控除、運用益非課税、受取時控除 |

運用益非課税 |

|

向いている人 |

緊急資金を確保したい人 |

投資初心者から経験者まで |

長期で老後資金を準備したい人 |

投資初心者、柔軟に資金を使いたい人 |

漠然とした不安を解消するリスク管理と戦略

資産形成を成功させるためには、ただ投資をするだけでなく、潜在的なリスクを理解し、適切に管理する「リスク管理」と、自身の目標やリスク許容度に応じて資産を組み合わせる「ポートフォリオ戦略」が重要です。

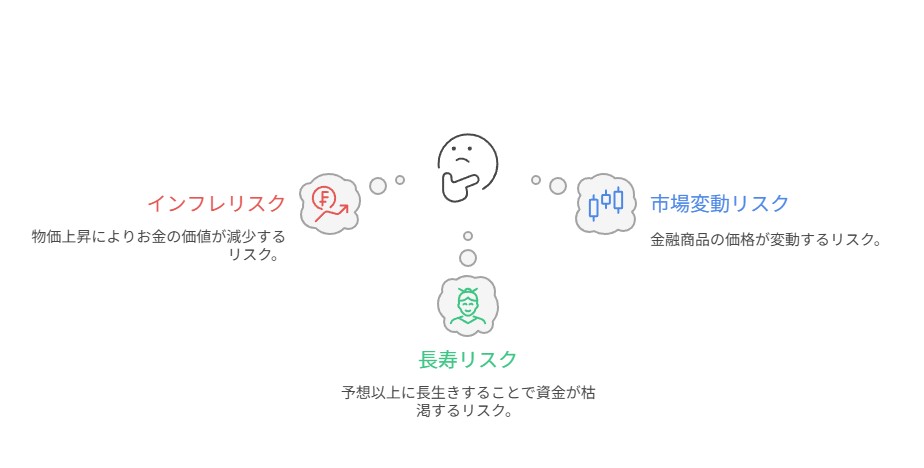

資産形成における主なリスク

-

インフレリスク

物価上昇によって、お金の価値が相対的に減少するリスクです。預貯金だけではこのリスクに対応できません。 -

市場変動リスク

株式や投資信託などの金融商品の価格が、経済情勢や企業業績、市場心理などによって変動し、購入時よりも値下がりするリスクです。 -

長寿リスク

予想以上に長生きすることで、老後資金が枯渇してしまうリスクです。

これらのリスクを軽減するためには、以下の戦略が有効です。

-

分散投資

複数の資産クラス(株式、債券、不動産など)、地域(国内、海外)、銘柄に分散して投資することで、特定の資産の下落による全体への影響を抑えます。 -

時間分散(積立投資)

毎月一定額を継続して投資することで、価格が高い時は少なく、安い時は多く購入できる「ドルコスト平均法」の効果が得られ、購入単価を平準化できます。

iDeCoやNISAは、この積立投資に非常に適した制度です。 -

出口戦略

老後資金が必要になった時、一度に全額を現金化するのではなく、年金のように少しずつ取り崩していく計画を立てることで、市場の大きな下落を避けることができます。

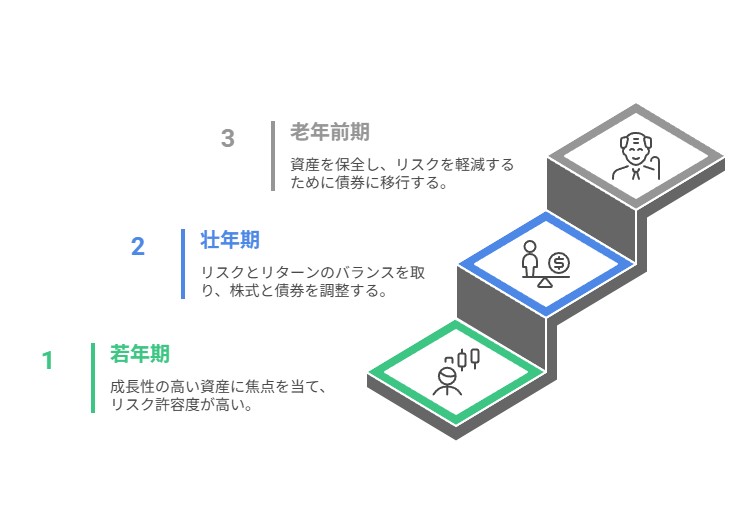

年齢やライフステージに応じたポートフォリオ戦略

ポートフォリオとは、複数の投資商品を組み合わせて運用する資産全体の組み合わせのことです。適切な資産配分は、投資のリターンを決定する上で最も重要な要素の一つとされています。

-

若年期(20代~30代)

投資期間が長く、リスク許容度が高い時期です。一時的な市場の下落があっても、回復する時間が十分にあります。

積極的にリスクを取り、成長性の高い資産(国内外の株式、株式投資信託など)の割合を高くする戦略が有効です。 -

壮年期(40代~50代)

投資期間が中期になり、収入も安定する時期です。

老後資金の目標額が具体化してくるため、リスクとリターンのバランスを重視し、株式と債券の割合を調整する戦略が求められます。 -

老年前期(60代手前~退職時)

老後生活が間近に迫り、資産の保全が最優先となる時期です。

市場の大きな下落は致命的になりうるため、リスクを抑え、債券や元本確保型資産の割合を増やしていくことが賢明です。

定期的に(年に1回など)ポートフォリオを見直し、当初設定した資産配分の割合が市場変動などによってずれていないか確認する「リバランス」も、長期運用を成功させるための重要な習慣です。

世代別に見る資産形成のトレンドと課題

資産形成の考え方は、世代によって大きく異なります。

ここでは、各世代が直面している経済環境や社会情勢、キャリアパスの違いから、それぞれの課題とトレンドを見ていきましょう。

-

団塊世代

戦後の高度経済成長期を働き盛りで過ごし、大企業での終身雇用や充実した退職金制度を経験しました。

公的年金も比較的多く受給できますが、健康寿命の延伸に伴い、資産の目減りが早まるリスクに直面しています。

資産保全を重視し、医療や介護費用の増加に備えることが重要な課題です。 -

氷河期世代

バブル崩壊後の就職氷河期に社会人となり、非正規雇用を経験した人も多い世代です。

年収が伸び悩み、資産形成のスタートが遅れたという課題があります。

他の世代よりも将来の年金受給額が少ない傾向にあるため、iDeCoやNISAを積極的に活用し、短期間で集中的な資産形成を目指す必要があります。 -

ゆとり世代・Z世代

デジタルネイティブで、SNSなどを通じて早期から投資や資産形成に関心を持つ人が多い世代です。

公的年金に対する不安感が強く、「やらなきゃ損」という意識で、少額からの積立投資を始めています。

FIRE(Financial Independence, Retire Early)への関心や、SDGs投資、ESG投資など、社会貢献への関心が高いのも特徴です。

各世代が直面する課題は異なりますが、共通して言えるのは「自助努力」の重要性が高まっていることです。

自身の世代が置かれている状況を理解し、それに合わせた最適な戦略を立てることが、将来の不安を解消する第一歩となります。

また、異なる世代の経験から学び、それぞれの強みを活かすことも大切です。

まとめ

「資産形成 老後 2000万」というテーマは、私たちに老後の生活について真剣に考える機会を与えてくれました。

しかし、重要なのは、この2000万円という数字に怯えるのではなく、自分自身の老後にはいくら必要なのかを具体的にシミュレーションし、計画を立てることです。

公的年金だけでは生活費が不足する現実を踏まえ、預貯金だけでなく、税制優遇制度のあるiDeCoや新NISAを活用した積立投資を始めることが、老後資金準備への最も効果的な一歩です。

資産形成は、一朝一夕で成し遂げられるものではありません。若いうちから少額でも始め、時間を味方につけて複利効果を最大限に活用しましょう。

また、定期的にライフプランを見直し、必要であればファイナンシャルプランナーなどの専門家にも相談しながら、自分だけの最適なロードマップを描いていくことが大切です。

未来は、今日からの一歩で変わります。漠然とした不安を解消し、豊かで安心できる老後を迎えるために、今できることから行動を始めてみませんか。

コメント