「資産形成」と聞くと、株式投資や不動産投資など、専門的な知識や多額の元手が必要で、難しそうなイメージを持つ方もいらっしゃるかもしれません。

しかし、経済的な安定と豊かな未来を築くための揺るぎない土台は、実は日々の家計管理と「節約」にあります。

特に、節約術の中でも一度見直せばその効果が継続的に得られる「固定費」の削減は、資産形成を大きく加速させる上で極めて重要な戦略となります。

本記事では、資産形成の第一歩として、固定費削減の具体的な方法から、その効果が資産形成に与えるインパクト、さらには人生の各ステージに合わせた戦略まで、徹底的に解説していきます。

この記事を読み終える頃には、固定費を見直すことの重要性を深く理解し、今日から無理なく実践できる具体的な行動が見つかっていることでしょう。

未来の自分を豊かにするための第一歩を、一緒に踏み出していきましょう。

固定費削減の具体的な方法と実行のポイント

固定費とは、家賃や保険料、通信費のように、収入の増減に関わらず毎月・毎年、定額で発生する費用のことです。

まずは、ご自身の家計にある固定費を「見える化」し、削減の可能性を探ってみましょう。意外なところに、大きな削減チャンスが潜んでいるかもしれません。

住居費

住居費は固定費の中でも最も大きな割合を占めることが多く、見直しによる削減効果も絶大です。

-

家賃交渉

現在の賃貸物件に住み続ける場合、更新時期が近づいてきたら家賃の引き下げ交渉を試みることが可能です。

交渉の際は、周辺の類似物件の家賃相場や空室率、ご自身のこれまでの入居期間の長さ(優良な借主であること)などを交渉材料にすると、成功率が上がることがあります。 -

住宅ローンの借り換え

現在の住宅ローン金利よりも低い金利のローンに借り換えることで、毎月の返済額や総返済額を削減できます。

ただし、借り換えには保証料や事務手数料、印紙税などの諸費用が発生するため、借り換えにかかる総コストと将来の返済額の削減効果を比較し、メリットがあるかを事前に計算することが大切です。

シミュレーションツールなどを活用して、慎重に検討しましょう。 -

住み替え

家賃や住宅ローンの負担が家計を圧迫している場合、より安価な物件への住み替えも有効な選択肢です。

ただし、引っ越し費用や新居の契約費用が発生するため、それらのコストも考慮した上で判断する必要があります。

通信費

スマートフォンやインターネット回線は現代生活に不可欠ですが、過剰な契約や古いプランを見直すことで大幅な削減が可能です。

-

格安SIMへの乗り換え

ドコモ、au、ソフトバンクといった大手キャリアから、MVNO(仮想移動体通信事業者)が提供する格安SIMに乗り換えることで、通信品質はほぼ同等のまま、月々の料金を大幅に抑えることができます。

多くの格安SIMでは、大手キャリアに比べて月額料金が半額以下になるケースも珍しくありません。 -

プランの見直しと最適化

現在のデータ使用量や通話頻度に見合ったプランに変更しましょう。ご自身のスマホ利用状況は、キャリアのマイページなどで簡単に確認できます。

また、家族割引や固定回線とのセット割引が適用されているか、不要なオプション契約がないかも併せて確認することが重要です。 -

スマホと光回線のセット割引の活用

ご自宅の光回線とスマートフォンのキャリアを統一することで、セット割引が適用され、通信費全体を削減できる場合があります。

家族全員の通信費をまとめて見直すことで、大きな削減効果が期待できます。

保険料

生命保険、医療保険、自動車保険など、さまざまな保険に加入している場合、その保障内容が本当に必要か、定期的な見直しが欠かせません。

-

不要な特約の見直し・解約

保険契約には、特定疾病保障や入院保障など、さまざまな特約が付帯しています。

重複している保障や、現在のライフスタイルに合わない特約を解約することで、保険料を削減できます。 -

保障内容の見直しによる保険料削減

結婚や出産、子の独立、定年など、ライフステージの変化に合わせて必要な保障額は変わります。

例えば、子供が独立したら死亡保障額を減らす、車の運転頻度が減ったら自動車保険のプランを見直すなど、状況に合わせた見直しをすることで保険料を最適化できます。 -

掛け捨て型への切り替え

貯蓄型保険から掛け捨て型保険への切り替えも、保険料を安くする一つの方法です。

掛け捨て型は保険料が安く、その分を投資に回すことで、より効率的な資産形成を目指すことができます。

サブスクリプションサービス

動画配信サービス、音楽配信サービス、オンラインフィットネスなど、月額で利用するサービスが増えています。

-

利用頻度の低いものの解約

クレジットカードの明細や家計簿アプリなどを確認し、自分が契約しているサブスクリプションサービスをすべて洗い出しましょう。

そして、利用頻度や満足度を基準に、不要なサービスは思い切って解約することが大切です。無料期間が終了した後の自動課金にも注意が必要です。 -

プランの見直し

必要以上に高機能なプランを契約していないか確認し、ダウングレードを検討することも有効です。

例えば、動画配信サービスの4Kプランが不要であれば、HDプランに切り替えるだけで月数百円の節約になります。

光熱費

電気代やガス代も家計の固定費の一部です。

-

電力会社やガス会社の切り替え

2016年の電力自由化、2017年のガス自由化により、消費者は自由に会社を選べるようになりました。

料金比較サイトなどを活用して、より安価な料金プランに切り替えることで、年間数千円〜数万円の削減が期待できます。家庭の電気使用量やガスの使用量、時間帯別の利用パターンによって最適なプランは異なります。 -

契約アンペア数・ガス容量の見直し

必要以上に高いアンペア数やガス容量で契約していないか確認し、家庭の使用状況に合わせて適切なプランに変更することで、基本料金の削減につながります。

変動費と比較した固定費削減の利点と家計の体質改善

家計の節約には、食費や交際費、娯楽費といった「変動費」の削減と、一度見直せば効果が続く「固定費」の削減があります。

両者の違いを深く理解することで、より効率的かつ無理のない家計改善が可能になります。

|

比較項目 |

変動費の削減(例: 食費、交際費) |

固定費の削減(例: 通信費、保険料) |

|---|---|---|

|

効果の持続性 |

日々の努力が必要で、意識し続けなければ効果が薄れる |

一度見直せば自動的かつ継続的に効果が続く |

|

精神的負担 |

日々我慢が必要で、ストレスを感じやすく、節約疲れにつながりやすい |

一度見直せば、日々の生活で「節約しなきゃ」と意識する必要がない |

|

成果の確実性 |

月によって支出が変動しやすく、安定した削減効果を見込みにくい |

見直し後の金額が明確なため、削減効果を具体的に把握しやすい |

|

家計への影響 |

一時的な節約に留まりがちで、家計の根本的な改善にはつながりにくい |

家計の構造そのものを変える「お金が貯まる体質」への変革につながる |

このように、変動費の削減が「対症療法」に近い一時的な効果であるのに対し、固定費の削減は、家計の「根本治療」と考えることができます。

一度見直せば自動的に効果が続くため、日々の生活で我慢を強いられることがなくなり、精神的なストレスも大幅に軽減されます。

浮いたお金は、何もしなくても毎月自動的に貯蓄や投資に回すことができるため、無理なく資産形成を継続できる仕組みが構築できます。

これにより、リバウンドしにくい、健康的で余裕のある家計を築くことができるのです。

固定費削減が資産形成に与えるインパクトと未来のシミュレーション

固定費削減によって生み出された余剰資金は、単なる貯蓄に回すだけでなく、iDeCoやNISAといった非課税制度を活用した投資に回すことで、複利の効果を最大限に享受し、資産形成を大きく加速させることが可能です。

削減額を資産形成に回す戦略

-

iDeCo(個人型確定拠出年金)

iDeCoは、掛金が全額所得控除の対象となり、運用益も非課税、さらに受け取り時も税制優遇がある、極めて優れた私的年金制度です。

固定費削減で生まれた資金をiDeCoの掛金に充てることで、将来の年金資産を形成しながら、現在の所得税・住民税の節税効果も同時に得られます。

原則60歳まで引き出しができないという制約があるため、老後資金専用として計画的に利用することが大切です。 -

NISA(少額投資非課税制度)

NISAは、投資で得た利益(売却益や配当金)が非課税になる制度です。新しいNISA制度では、つみたて投資枠と成長投資枠があり、年間最大360万円、生涯で1,800万円までの非課税投資が可能です。

いつでも引き出しが可能なため、教育資金や住宅資金など、将来のライフイベントに向けた資金形成にも適しています。

固定費削減で生まれた資金をNISA口座で積み立て投資することで、運用益にかかる約20%の税金が非課税となり、効率的な資産増加が期待できます。

月1万円の固定費削減がもたらす未来のシミュレーション

例えば、毎月1万円の固定費削減に成功し、その資金を年利5%で運用できる金融商品(例:全世界株式や全米株式に連動する投資信託など)に投資したと仮定します。

-

10年後: 約155万円(元本120万円 + 運用益35万円)

-

20年後: 約411万円(元本240万円 + 運用益171万円)

-

30年後: 約832万円(元本360万円 + 運用益472万円)

このシミュレーションからわかるように、単純に貯金するだけでは30年後に360万円にしかなりませんが、複利の効果を活用して長期的に運用することで、その資産は単に貯蓄するよりもはるかに大きく成長します。

30年後には約472万円もの運用益が生まれ、これは削減した元本(360万円)を大きく上回ります。

この効果は、削減額が大きくなればなるほど、また運用期間が長くなればなるほど、指数関数的に増大します。固定費削減は、まさに「未来の自分への投資」であり、資産形成の強力なブースターとなるのです。

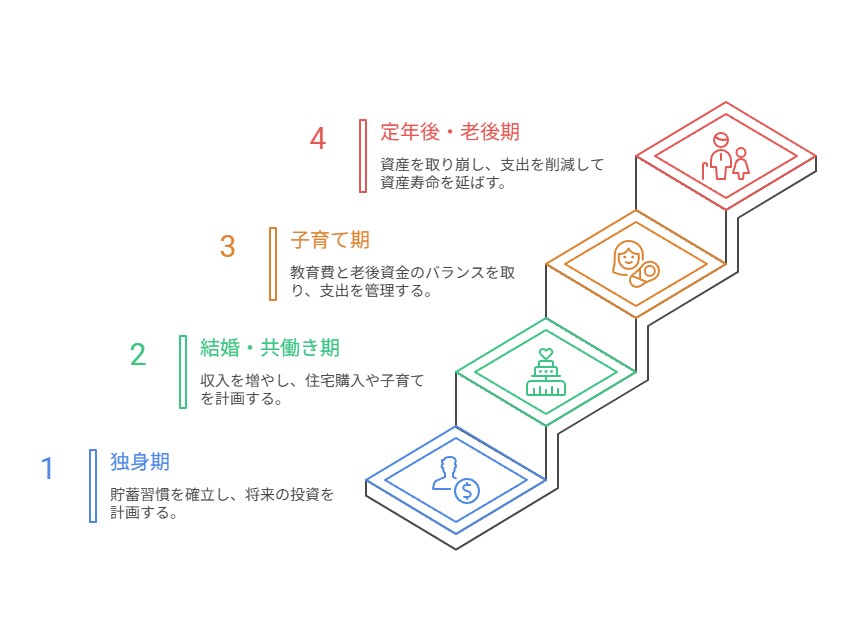

ライフステージ別に見直すべき固定費のポイントと戦略

人生の各ステージでは、収入や支出、家族構成、価値観が大きく変化します。

それに伴い、見直すべき固定費の項目や優先順位も変化します。ご自身の現状に合った戦略を立てることが大切です。

独身期

-

特徴

比較的自由な裁量でお金を使えますが、収入が不安定な場合もあります。将来の基盤作りの時期です。 -

見直すべき項目

-

住居費

必要以上に広い部屋や都心部の高額な家賃の物件に住んでいないか見直しましょう。 -

通信費

格安SIMへの乗り換えやプラン見直しで、必要十分な料金プランに。 -

サブスクリプション

娯楽系のサブスクは、本当に利用しているかを厳しくチェック。 -

保険料

基本的に医療保険や就業不能保険など、最低限の保障で十分です。高額な貯蓄型保険は慎重に検討しましょう。

-

-

戦略

将来の選択肢を広げるため、この時期に貯蓄体質を作り、NISAやiDeCoなどを活用した投資の習慣を身につけることが重要です。

結婚・共働き期

-

特徴

収入が増える一方で、将来の住居費や子育て費用の計画が具体化する時期です。 -

見直すべき項目

-

住居費

住宅購入を検討する際は、適正な住宅ローン額を慎重に判断しましょう。賃貸であれば、二人暮らしに見合った家賃かを見直します。 -

通信費

家族割引の活用や、固定回線とスマホのセット割を検討しましょう。 -

保険料

夫婦それぞれの保障内容を相互に確認し、重複や過剰な保障がないか見直すことが大切です。

-

-

戦略

夫婦で家計の状況を共有し、共通の資産形成目標を設定することが重要です。二人分の固定費を見直すことで、削減効果も大きくなります。

子育て期

-

特徴

教育費や生活費が増大し、家計が最も苦しくなりがちな時期です。 -

見直すべき項目

-

住居費

子供の成長に合わせて住み替えを検討する場合、その後の家賃やローン返済額が家計を圧迫しないか慎重に判断しましょう。 -

通信費

子供のスマホ契約(キッズケータイなど)、家族割の再確認を。 -

保険料

死亡保障、医療保障、学資保険など、子育てに必要な保障を確保しつつ、過剰な保障は避けるようにしましょう。 -

車の維持費

本当に車が必須なのか、カーシェアやレンタカーで代替できないか検討することも大切です。

-

-

戦略

教育費と老後資金のバランスを取りながら、無駄を徹底的に削減し、支出をコントロールする時期です。児童手当なども資産形成に回す仕組みを検討しましょう。

定年後・老後期

-

特徴

収入が年金中心となり、大きく減少する時期です。医療費や介護費用が増える可能性もあります。 -

見直すべき項目

-

住居費

住宅ローンが残っている場合は完済を目指しましょう。 -

通信費

高齢者向けのシンプルなプランへの変更を。 -

保険料

死亡保障は減額・解約を検討し、医療保険や介護保険は引き続き見直しましょう。 -

車の維持費

運転頻度や必要性に応じて、売却やカーシェアへの切り替えも検討します。

-

-

戦略

現役時代に築いた資産を取り崩しながら生活する時期であり、無駄な支出を徹底的に削減し、資産寿命を延ばすことが最優先となります。

固定費見直しに役立つ便利なツールとサービス

固定費の見直しは、一人ですべて調べるには手間がかかる作業です。

しかし、様々なツールやサービスを上手に活用することで、効率的に見直しを進めることができます。

家計簿アプリ

-

特徴

銀行口座、クレジットカード、証券口座などと連携し、入出金データを自動で取得・分類してくれます。

固定費の自動認識・グラフ化が可能で、支出の全体像や内訳が視覚的に把握できるため、無駄を発見しやすくなります。 -

メリット

-

手入力の手間が省け、継続しやすい

-

毎月の固定費の支払い状況を一覧で確認できる

-

-

活用方法

まずは、お手持ちのクレジットカードと連携し、毎月自動で引き落とされているサービスを洗い出すことから始めてみましょう。

料金比較サイト

-

特徴

電力会社、ガス会社、携帯電話会社、保険会社、住宅ローンなど、複数の企業や商品の料金プランを比較し、最適なものを提示してくれます。 -

メリット

-

複数の選択肢から最適なものを見つけやすい

-

自分で各社の情報を調べる手間が省ける

-

-

活用方法

料金比較サイトで候補を絞り込んだら、必ず各社の公式サイトで最終的な詳細条件やキャンペーン情報を確認し、納得した上で契約を切り替えるのが賢明です。

専門家(ファイナンシャルプランナーなど)への相談サービス

-

特徴

ファイナンシャルプランナー(FP)は、個人や家庭のライフプランに基づき、資産運用、保険、税金など、幅広いお金に関する相談に乗ってくれる専門家です。 -

メリット

-

自分では気づけない固定費の無駄や、より良い選択肢を客観的な知識に基づいて教えてくれます

-

複雑な手続きや契約内容の理解を助けてくれるので安心です

-

家計全体を俯瞰した上で、バランスの取れた提案を受けられます

-

-

活用方法

保険や住宅ローンなど、金額が大きく複雑な固定費の見直しで困った際に非常に役立ちます。

初回無料相談などを活用し、複数のFPやサービスを比較検討してみるのも良いでしょう。

まとめ

資産形成の第一歩は、日々の地道な節約にあります。

そして、その中でも、一度見直せばその効果が長く続く「固定費」の削減は、家計の体質を根本から改善し、未来の資産形成を大きく後押しする強力な戦略です。

家賃や通信費、保険料といった固定費を見直すことで生まれた余剰資金を、NISAやiDeCoといった非課税制度を活用した投資に回せば、複利の効果によって資産は驚くほど大きく成長します。

まずは、家計簿アプリなどを活用してご自身の固定費を把握することから始めてみませんか。そして、通信費や保険料、住居費など、削減できそうな項目を一つずつ見直してみてください。

削減できたお金を自動的に投資に回す仕組みを作れば、努力を続けることなく、お金が自然に増えていくサイクルが生まれます。

未来の自分を豊かにするために、今日からできる固定費の見直しにぜひチャレンジしてみてください。

コメント