「将来のために何か投資を始めたいけど、何から手をつければいいのかわからない」

「資産形成に興味があるけど、株式や預金以外にどんな選択肢があるのだろう」

もしあなたがそう考えているのなら、不動産投資はぜひ知っておくべき資産形成の方法の一つです。

不動産と聞くと「多額の資金が必要」「専門知識が難しそう」といったイメージをお持ちかもしれませんが、不動産には他の金融資産にはない独自の強みがあり、正しく理解して活用することで、あなたの資産形成の強力な武器になり得ます。

この記事では、資産形成における不動産投資の全体像を初心者の方にもわかりやすく解説していきます。不動産がなぜポートフォリオに欠かせないのか、どんな投資手法があるのか、そして成功に導くためのポイントを網羅的にご紹介します。

最後まで読んでいただければ、不動産投資があなたの未来にどのような可能性をもたらすのか、具体的なイメージを持つことができるでしょう。

なぜ今、不動産投資が資産形成に有効なのか

不動産投資が多くの投資家から注目されているのには、明確な理由があります。それは、不動産が持つ独特の特性と、それが資産形成にもたらすメリットがあるからです。

不動産は、株式や債券のようなペーパーアセット(紙の資産)とは異なり、実体を持つ「実物資産」です。この実物資産としての特性が、他の投資方法にはない強みを生み出しています。

ポートフォリオの分散効果

資産形成において、一つの資産に集中投資するのではなく、複数の異なる資産に分散して投資することは非常に重要です。これを「分散投資」といいます。

- 株式との関係

一般的に、不動産と株式の価格は比較的低い相関関係にあります。

株式市場は企業の業績や短期的な経済ニュースに敏感に反応して大きく変動することがありますが、不動産市場は賃貸需要や建設活動など、より長いサイクルで動く傾向があるからです。 - 分散効果のメリット

あなたのポートフォリオに不動産を組み込むことで、もし株式市場が大きく下落したとしても、不動産がそのリスクを一部吸収し、ポートフォリオ全体を安定させる効果が期待できます。

これは、ポートフォリオのリスクを分散し、資産をより強固なものにする上で非常に有効な戦略と言えます。

インフレヘッジとしての役割

インフレとは、物価が継続的に上昇し、お金の価値が相対的に下がっていく現象です。

インフレが進むと、同じ金額でも買えるものが少なくなってしまいます。

不動産は、インフレ(物価上昇)局面において、その価値を維持しやすい特性(インフレヘッジ)を持っています。

なぜなら、物価が上がれば、賃貸物件の家賃収入もそれに合わせて上昇する傾向があるからです。

また、不動産自体の価値もインフレに伴って上昇することが期待できます。このため、実質的な購買力を維持する上で、不動産は有効な手段となります。

安定的なキャッシュフロー

不動産投資の最大の魅力の一つが、安定したキャッシュフロー(現金収入)です。

不動産投資で得られる収益には、大きく分けて以下の二つの種類があります。

- インカムゲイン : 賃貸収入として毎月得られる運用益です。

- キャピタルゲイン : 物件を売却した際に得られる売却益です。

毎月安定して入ってくる賃料収入は、生活費の足しにしたり、次の投資の軍資金にしたりと、あなたの資産形成を力強くサポートしてくれます。

これは、株の配当や債券の利子とは異なり、比較的安定して見込める収入源となることが多いです。

レバレッジ効果の活用

不動産投資のユニークな特徴として、「レバレッジ効果」を挙げることができます。レバレッジとは「てこの原理」のことで、少ない自己資金で大きな資産を動かすことを可能にします。

金融機関から融資(ローン)を受けることで、自己資金だけでは買えないような高額な不動産を購入できます。

購入した不動産を運用し、物件の利回りがローンの金利を上回れば、借り入れた資金で得た収益が金利を上回るため、自己資金に対するリターンが大きく増幅します。

例えば、自己資金100万円で利回り5%の物件を購入する場合と、自己資金100万円に加えて900万円のローン(金利2%)を組んで利回り5%の物件(1000万円)を購入する場合、ローンを組んだ場合、自己資金に対するリターンは大きく増幅します。

ただし、レバレッジはリターンを増幅させる一方で、もし収益が悪化すれば損失も拡大させるリスクがあることを忘れてはいけません。適切な資金計画とリスク管理が不可欠となります。

成功への第一歩!市場動向とセクターの理解

不動産投資を始める前に、まずは市場全体の動きと、どのような種類の不動産があるのかを理解することが大切です。

マクロ経済と不動産市場の連動性

不動産市場は、金利、インフレ、人口動態といったマクロ経済の動向と密接に関係しています。

- 金利の動き

金利が上昇すると、不動産投資のための借入コストが増加します。これにより、投資家が期待する利回りが上がり、結果として不動産の価格に下落圧力がかかります。

反対に、金利が低ければ借り入れがしやすくなり、不動産価格は上昇しやすくなります。 - インフレの影響

インフレが進むと、物価が上昇し、それに伴って賃料も上がりやすくなります。

また、建物の建築費や修繕費も上昇する傾向がありますが、賃料収入の増加がこれを上回れば、不動産の収益性や価値は維持・向上します。 - 人口動態の変化

人口が増えている地域や、単身世帯、高齢者世帯といった特定の年齢層が増えている地域では、住宅や介護施設といった不動産への需要が高まります。

逆に、人口減少が進む地域では、空室リスクが高まる傾向にあります。

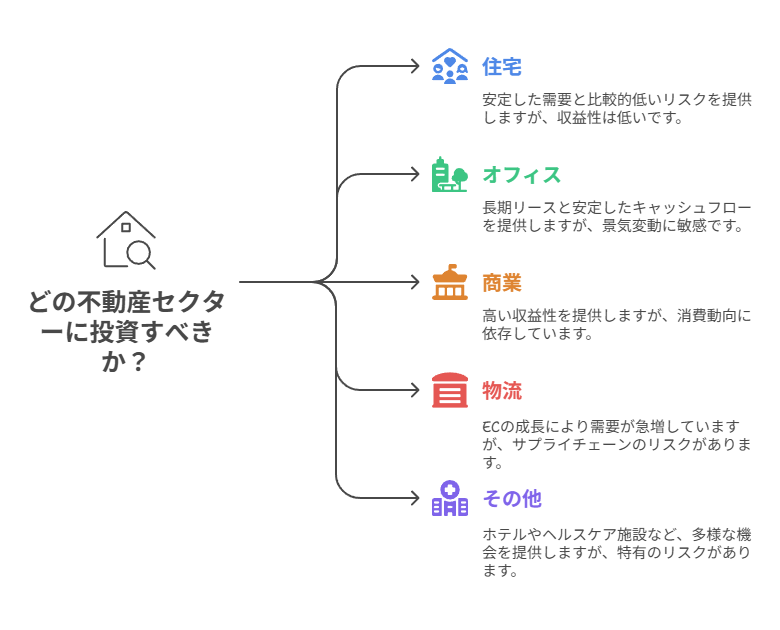

セクター(用途)別に見る不動産投資

不動産投資には、様々な用途の物件があります。

それぞれに独自の特性とリスクがあるため、自分の投資目的に合ったセクターを選ぶことが重要です。

セクターの特徴とリスク、収益性の目安を以下の表にまとめました。

| セクター | 主な特徴 | 主なリスク | 収益性(Cap Rate目安) |

|---|---|---|---|

| 住宅 | 個人の居住用。エリアの人口動態や生活利便性が重要で、比較的安定した需要があります。 | 空室、賃料下落、災害、入居者トラブルなど。 | 3%〜6%程度(都心部低め、地方高め) |

| オフィス | 企業の事業活動拠点。景気変動に敏感です。賃貸借契約が長期で安定しやすいのが特徴です。 | 景気後退による空室増、テナント撤退など。 | 3%〜5%程度(都心部低め) |

| 商業 | 小売店舗や飲食店など。消費動向に直結します。集客力や周辺人口が重要です。 | 消費不振による賃料下落、競合店舗の出現など。 | 4%〜7%程度 |

| 物流 | EC(電子商取引)の拡大で需要が急増。高速道路ICへのアクセスが重要です。 | 景気変動(輸出入、消費)、大規模災害によるサプライチェーン寸断など。 | 3.5%〜6%程度 |

| その他 | ホテル、ヘルスケア施設、データセンターなど。 | 各用途特有の需給変動や規制強化など。 | セクターにより様々です。 |

このように、不動産と一口に言っても多種多様なセクターが存在します。

あなたの投資目的(安定性重視か、成長性重視か)、リスク許容度、そして専門知識の有無に合わせて、適切なセクターを選ぶようにしましょう。

投資ビークルと評価指標の基礎知識

実際に不動産に投資を始めるにあたり、どのような方法があるのか、そして物件をどう評価すればよいのかを知ることは不可欠です。

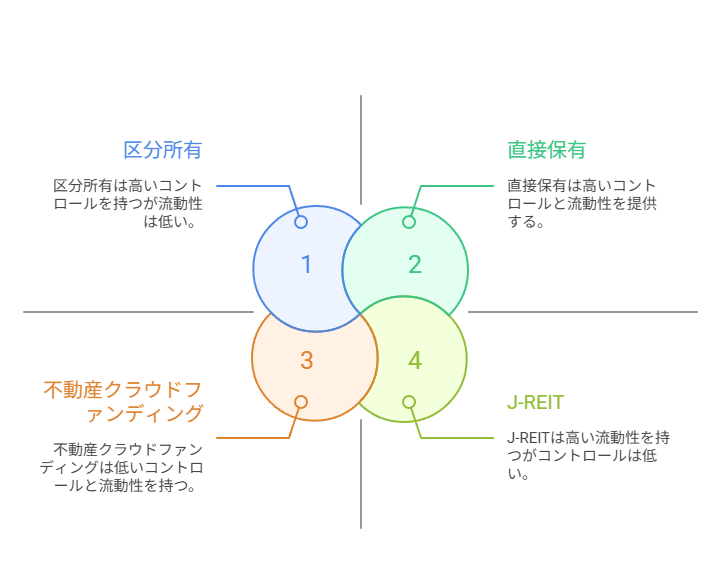

投資ビークル(投資方法)の比較

不動産投資には、物件を直接所有するだけでなく、様々な投資方法があります。

直接保有

不動産そのものを個人や法人が購入し、所有・運用する方法です。

- メリット

物件選定から運用まで自由にコントロールできます。レバレッジ効果を最大限に活用できます。 - デメリット

多額の資金が必要で、物件管理の手間や専門知識も必要となります。流動性が低く、売却に時間がかかることもあります。

区分所有

マンションの一室など、建物の一部を所有する方法です。

- メリット

比較的少額から始められます。管理組合があるので大規模修繕計画などが立てやすいです。 - デメリット

管理組合の方針に従う必要があり、賃料や売却価格が周辺相場に大きく左右されます。

J-REIT(ジェイリート)

不動産に投資する投資信託の一種で、証券取引所に上場しています。

- メリット

株式のように少額から投資可能で、流動性が高く、分散投資効果も期待できます。運用はプロに任せられます。 - デメリット

不動産市場だけでなく、株式市場の変動にも影響されます。元本保証はありません。

不動産クラウドファンディング

インターネットを通じて複数の投資家から資金を集め、不動産に投資する方法です。

- メリット

1万円からといった少額投資が可能です。運用はプロに任せられ、手間がかかりません。 - デメリット

元本毀損のリスクがあります。運用会社の倒産リスクや、途中解約ができない場合が多いなど、流動性が低い点が挙げられます。

あなたの投資金額、リスク許容度、そして運用にかけられる時間などを考慮して、最適な投資方法を選びましょう。

収益性を測るための重要な指標

不動産投資の収益性を客観的に評価するためには、いくつかの重要な指標を理解しておく必要があります。

NOI(純営業収益)

- 計算方法

年間賃料収入から、固定資産税、管理費、修繕費(定常的なもの)、保険料などの年間運営費用を引いたものです。 - 意味

物件そのものの純粋な収益力を示します。

Cap Rate(還元利回り)

- 計算方法

NOIを物件価格で割って算出します。 - 意味

物件価格に対してNOIがどれくらいの割合かを測る指標で、投資回収期間の目安となります。Cap Rateが高いほど、物件価格に対する収益性が高いと解釈できます。

CCR(キャッシュオンキャッシュリターン)

- 計算方法

(NOI – 年間ローン返済額)を自己資金額で割って算出します。 - 意味

あなたが投入した自己資金に対して、年間でどれだけの現金が手元に残るかを示す指標です。レバレッジ効果の恩恵を具体的に把握できます。

IRR(内部収益率)

- 計算方法

初期投資額、各期の純収益、最終的な売却額といった将来の全てのキャッシュフローを考慮し、年間の平均利回りを算出します。 - 意味

投資期間全体を通した総合的な投資効率を評価します。CCRが単年度のリターンであるのに対し、IRRは売却時の利益も含めたトータルでの効率性を見ることができます。

これらの指標を総合的に分析することで、物件の収益性、安全性、効率性を多角的に評価し、より確実な投資判断を下すことができます。

資金調達と税務を理解する

不動産投資を始める上で、資金をどう調達するか、そして税金がどう関わってくるかを理解することは、成功のための必須条件です。

資金調達とレバレッジの活用

不動産投資では、金融機関からの融資を活用するのが一般的です。

レバレッジ効果とリスク

レバレッジは自己資金以上の規模の物件に投資できるため、自己資金に対するリターンを増幅させる強力なツールです。

しかし、もし金利が上昇したり、空室が発生したりしてキャッシュフローが悪化した場合、自己資金の損失も拡大するリスクがあることを十分に理解しておく必要があります。

融資のポイント

金融機関は融資の際、あなたの年収や勤続年数といった個人属性だけでなく、購入する物件の収益性(NOIやDSCRなど)や担保価値を重視します。

金利タイプ

変動金利と固定金利のどちらを選ぶかも重要な選択です。金利上昇局面では変動金利のリスクが高まります。

LTV(融資比率)

物件価格に対する借入金の割合です。金融機関は通常、この上限を80〜90%程度に設定しています。

不動産投資における税務の基本

不動産投資には、他の投資とは異なる税制上のメリットと、注意すべきポイントがあります。

減価償却

減価償却とは、建物の価値が時間の経過とともに少しずつ減っていくという考え方に基づいた制度です。この価値の減少分を、毎年費用として計上できます。

実際に現金が出ていくわけではないのに、会計上の利益を減らすことができるため、所得税や住民税を減らす効果が期待できます。帳簿上は赤字でも、手元のキャッシュはプラスになるという、不動産投資特有のメリットを生み出します。

経費化と損益通算

不動産投資でかかった費用は、所得から差し引くことができます。固定資産税や管理費、修繕費、借入金利などが主な経費となります。

もし不動産所得が赤字になった場合、その赤字を給与所得など他の所得と合算し、全体の課税所得を減らすことができます。これを損益通算といい、税金の還付や減額が期待できます。

売却益にかかる税金(譲渡所得税)

不動産を売却して利益が出た場合にかかる税金です。税率は物件の所有期間によって大きく異なります。

- 所有期間5年以下 : 短期譲渡所得とされ、税率が高くなります。

- 所有期間5年超 : 長期譲渡所得とされ、税率が低くなります。

税務は非常に複雑であり、個人の状況によって最適な戦略が異なります。

投資を始める際は、必ず事前に税理士などの専門家に相談することをおすすめします。

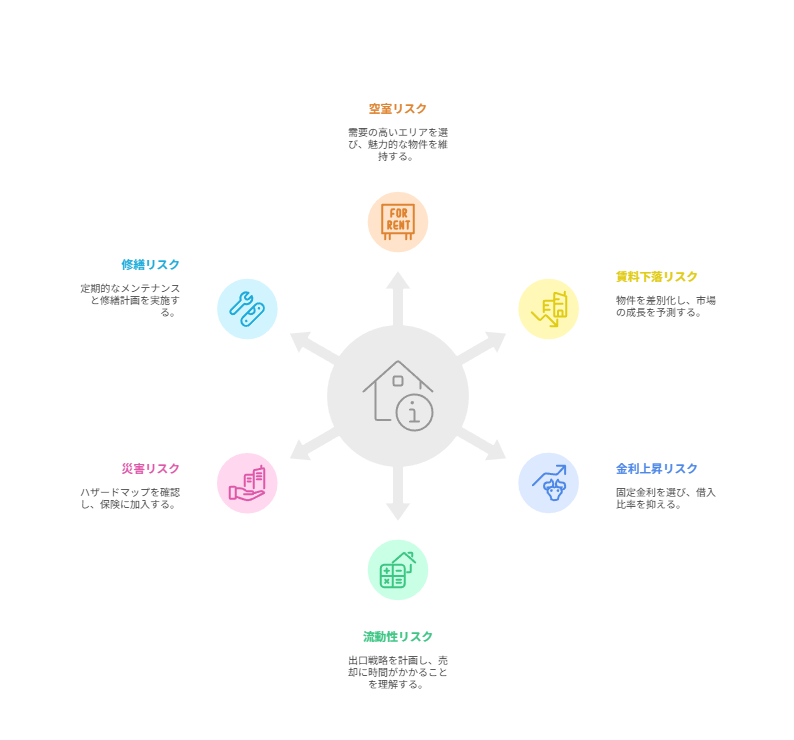

不動産投資のリスクと向き合う

不動産投資には様々な魅力がありますが、同時にリスクも存在します。これらのリスクを事前に把握し、対策を講じることが、投資を成功させるための鍵となります。

不動産投資の主なリスクとその対策

| リスク要因 | 概要と対策 |

|---|---|

| 空室リスク | 入居者が見つからず、家賃収入が途絶えるリスクです。

<対策> |

| 賃料下落リスク | 競合物件の増加や人口減少などにより、家賃相場が下落するリスクです。

<対策> |

| 金利上昇リスク | 変動金利で借り入れている場合、金利上昇によりローン返済額が増えるリスクです。

<対策> |

| 流動性リスク | 売却したい時に、希望のタイミングや価格で売却できないリスクです。

<対策> |

| 災害リスク | 地震、台風、火災などの自然災害による建物の損壊リスクです。

<対策> |

| 修繕リスク | 経年劣化による修繕費用や、計画外の大規模修繕費用が発生するリスクです。

<対策> |

これらのリスクを把握し、一つひとつに適切な対策を講じることで、不動産投資の安定性を高めることができます。

リスクを恐れるのではなく、リスクとどう向き合うかを考えることが重要です。

最終ゴール!出口戦略を考える

不動産投資は、買って運用して終わりではありません。最終的な売却までを視野に入れた「出口戦略」が、成功の鍵を握ります。

出口戦略の選択肢

長期保有(バイ&ホールド)

ローンを完済した後も物件を保有し続け、家賃収入を最大化する戦略です。

ローン返済がなくなれば、純粋な収入が増えることになります。

長期的なインフレヘッジや相続対策にも有効です。

借換(リファイナンス)

既存のローンを新たなローンに借り換えることで、より有利な金利条件にしたり、担保価値が上がった場合にその分を現金化したりする戦略です。

キャッシュフローの改善や、追加の投資資金確保に役立ちます。

一括売却

物件全体を一度に売却する戦略です。手間が少なく、一度にまとまった資金が得られます。

ただし、買い手が限定される可能性もあります。

区分売却

一棟マンションなどを、一室ごとに分けて売却する戦略です。

単価が下がるため買い手を見つけやすく、一括売却より総額が高くなる可能性もあります。

ただし、各部屋の売却活動が必要となり、手間と時間がかかります。

最適な売却タイミングと価格形成要因

出口戦略を実行するタイミングも非常に重要です。

売却のタイミング

不動産価格が上昇している市場サイクルや、金利が低い時期は、買い手が見つかりやすく売却しやすい時期と言えます。

また、税制上、長期譲渡所得となる5年超の保有期間を目安にするのも一つの考え方です。

価格形成要因

物件の収益性(NOIが高いか)、立地、築年数、設備といった要因が、売却価格に大きく影響します。

市場の需給バランスや経済状況も価格変動の要因となります。

不動産投資は、購入したその瞬間から、いつか売却する日のことを考えておくべきです。

市場の動向や自身のライフプランに合わせて、柔軟に出口戦略を立て直していくことが、投資の最終的な成功につながります。

まとめ

この記事では、資産形成における不動産投資の多角的な側面を解説しました。

不動産は、株式や債券といった金融資産とは異なり、インフレヘッジや安定したキャッシュフロー、そしてレバレッジ効果による資産増幅の可能性を提供します。

これらの特性は、あなたのポートフォリオをより強固なものにするでしょう。

成功への第一歩は、不動産がなぜ資産形成に有効なのかという根本的な理由を理解することです。

そして、市場マクロ要因やセクター別の特性を把握し、直接保有からJ-REIT、クラウドファンディングまで、自分に合った投資方法を選択することが重要です。

【成功への第一歩!今日から始めるためのチェックリスト】

- 不動産投資の目的を明確にする

- 投資資金とリスク許容度を把握する

- 興味のあるエリアの市場を調べてみる

- 専門家(不動産会社や税理士など)に相談してみる

上記に加えて、NOIやCap Rateなどの収益性指標を正確に理解して活用することで、投資判断の精度は格段に上がります。資金調達におけるレバレッジの恩恵とリスク、そして減価償却や損益通算といった税務論点を把握することも不可欠です。

更に、空室、金利変動、流動性といった様々なリスクを事前に評価し、適切な対策を講じること、そして購入前から出口戦略を明確に設計することが、長期的な成功を実現するための鍵となります。

不動産投資は、確かに専門的な知識が求められる奥深い分野です。

しかし、この記事で解説したポイントを理解し、一歩ずつ着実に実践することで、あなたの資産形成は確実に前進します。

不動産投資を通じて、将来の安心と、より豊かな人生を手に入れるための旅を、今ここから始めてみませんか。

この記事が、その第一歩を力強く後押しする存在となれば幸いです。

コメント