将来のために資産を増やしたいけれど、何から始めたらいいか分からない…そう考えている方も多いのではないでしょうか。

資産形成を考えるとき、まず思い浮かぶのは株式や債券、不動産かもしれません。

しかし近年、世界経済の不確実性が高まる中でゴールド(金)という資産が改めて注目を集めています。

ゴールドは数千年にわたってその価値を保ち続けてきた実物資産です。その独特の性質から、私たちの資産形成において、株式や債券にはない重要な役割を担うことができます。

この記事では、ゴールドがなぜ資産形成において価値を持つのか、その価格がどのように決まるのかといった基本的な知識から、具体的な投資方法、そして知っておくべきリスクまでを網羅的に解説していきます。

ゴールド投資を検討している方、あるいはご自身のポートフォリオに新しい選択肢を加えたいと考えている方にとって、この記事が資産形成をより強固なものにする一助となれば幸いです。

資産形成におけるゴールドの役割

ゴールドは、他の金融資産とは異なる特別な役割を資産形成において果たします。

その最大の魅力は、他の資産と異なる動きをすることで、ポートフォリオ全体を安定させる「分散効果」にあります。

分散効果と他の資産との関係

ゴールドは、株式や債券とは相関性が低い、あるいは逆相関の関係にあることが知られています。

これは、市場の状況に応じて、異なる動きをすることを示しています。

株式との関係

株式は、企業の成長や経済全体の拡大を反映して価値が上昇する傾向にあります。

そのため、景気が良いときは力強いリターンが期待できますが、経済が減速したり、金融危機や市場の混乱が起きたりすると、株式市場は大きく下落しやすくなります。

一方で、ゴールドは経済の不確実性が高まると「安全な逃避先」として資金が流れ込み、価格が上昇することが多いです。

株式と逆の動きをすることがあるため、ポートフォリオに組み込むことで、株式市場の急落時に損失を和らげる「ヘッジ(リスク回避)」の役割を果たします。

債券との関係

債券は利子を生むため、安定したインカムゲインが期待できる資産です。

しかし、ゴールドは利子や配当を生みません。一見するとゴールドが不利に思えますが、実質金利(名目金利からインフレ率を引いたもの)が低下すると状況は変わります。

実質金利が低い、特にマイナスになるような状況では、利子を生み出さないゴールドを持つことの相対的な魅力が増し、価格が上がりやすくなります。

また、債券は発行元の国の信用リスクを負いますが、ゴールドは特定の国の信用に依存しないため、これも大きな違いと言えるでしょう。

このように、ゴールドを資産の一部に加えることで、特定の資産クラスのパフォーマンスに左右されにくい、より安定したポートフォリオを構築できるのです。

インフレと「有事の金」としての機能

ゴールドは、物価が上がり通貨の価値が下がっていくインフレに強い資産としても知られています。

これは、法定通貨とゴールドの根本的な性質の違いに由来します。法定通貨は中央銀行の金融政策によって供給量が増やせますが、ゴールドは地球上に存在する量が限られた希少な実物資産です。

インフレは通貨の購買力を低下させますが、供給量が有限なゴールドはその価値を維持しやすい特性を持っています。

過去の歴史を振り返っても、特に高いインフレが続いた時期には、ゴールド価格が大きく上昇する傾向が見られました。これは、人々がインフレから資産を守ろうと、ゴールドを買い求めたためです。

また、地政学的な緊張や金融危機、大規模な災害など、市場に大きな混乱が起きる「有事」の際には、投資家はリスクの高い資産から資金を引き上げ、ゴールドのような安全な資産に資金を移動させます。

ゴールドは世界中のどこでも通用する普遍的な価値を持つ資産であり、特定の国の経済や政治に影響されないという特性から、「有事の金」と呼ばれています。

リーマンショックのような金融システム全体が揺らぐような状況でも、信用リスクのないゴールドは究極の安全資産として認識され、急騰することがあります。この特性は、投資家の心理的な安心感にもつながる重要な機能です。

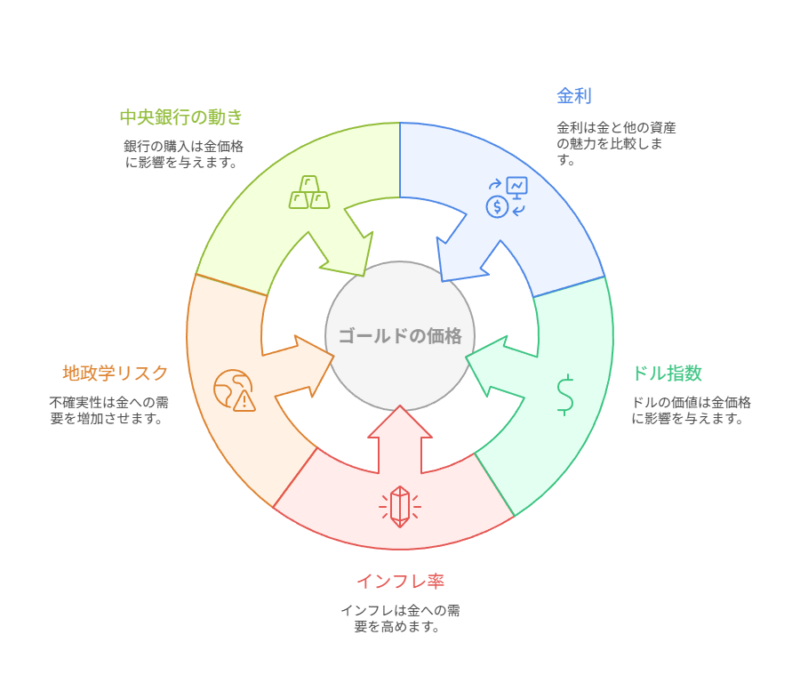

ゴールドの価格を動かす要因

ゴールドの価格は、株式のように企業の業績だけで決まるわけではありません。複数の複雑な要因が絡み合って日々変動しています。

これらの要因を理解することは、ゴールド投資のタイミングを考える上で非常に役立ちます。

主要な価格決定要因

- 金利水準

特に実質金利の動きが重要です。

ゴールドは利子や配当を生み出さないため、他の利子付き資産との魅力が比較対象となります。実質金利が低い、あるいはマイナスになると、利子を生み出さないゴールドを持つことの機会費用(他の資産で得られるはずの利益)が低下するため、ゴールドの魅力が増して価格が上昇する傾向があります。

逆に、実質金利が上昇すると、ゴールドの魅力が相対的に低下し、価格を下げる要因となりえます。 - 為替(ドル指数)

ゴールドは国際市場で米ドル建てで取引されます。そのため、米ドルの価値を示すドル指数の動きが、金価格に大きな影響を与えます。

ドルが安くなると、ドル以外の通貨(例えば円やユーロ)を持つ投資家にとってゴールドが相対的に安く見え、需要が増加して価格が上昇しやすくなります。

反対に、ドルが高くなると、金価格が下落しやすくなります。 - インフレ率

インフレ率の上昇は通貨の購買力低下を意味するため、インフレヘッジとしてのゴールドの需要が高まり、価格上昇の要因となります。

特に、市場が将来のインフレを強く予想する「インフレ期待」が高まると、その傾向はさらに顕著になります。 - 地政学リスク

戦争や紛争、政治的な混乱など、世界の安定を脅かす出来事が起こると、安全資産であるゴールドへの需要が急増します。

これは、多くの投資家が不確実な状況下で、信用リスクのない実物資産に資金を移そうとするためです。 - 中央銀行の動き

世界各国の中央銀行は、外貨準備の一部としてゴールドを保有しています。

中央銀行による大規模なゴールドの買い入れは、市場の需給バランスに直接影響を与え、価格を押し上げる重要な要因となります。

近年、特に新興国の中央銀行によるゴールド買い入れが活発化しており、これも金価格を支える要因の一つとなっています。

これらの要因は常に変動し、互いに影響し合っているため、短期的な価格の動きを予測することは非常に難しいと言えます。

ゴールド投資の選択肢

ゴールドへの投資には、様々な方法があります。それぞれの特徴を理解し、ご自身の投資スタイルやリスク許容度に合わせて選ぶことが大切です。

投資手段ごとの比較

| 投資手段 | 特徴 | メリット | デメリット |

|---|---|---|---|

| 現物(金地金・コイン) | 物理的なゴールドを直接保有します。 | カウンターパーティリスクがありません。 | 購入時に消費税がかかります。保管コストや盗難・紛失のリスクがあります。 |

| ETF(上場投資信託) | 金価格に連動するように設計された投資信託です。 | 少額から投資でき、流動性が高いです。 | 運用管理費用(信託報酬)がかかります。 |

| 金鉱株 | 金鉱山の採掘や精錬を行う企業の株式です。 | ゴールド価格上昇以上のリターンが期待できる場合があります。 | 企業固有のリスク(経営・生産リスクなど)があります。 |

| 先物・CFD | 将来の売買を約束する取引や、差額のみを決済する取引です。 | レバレッジを効かせた取引が可能です。 | 非常に高いリスクを伴います。専門知識が要求されます。 |

| デジタルゴールド | ブロックチェーン上で発行された、金に裏付けられたデジタル資産です。 | 小口から投資でき、保管コストや輸送リスクがありません。 | 発行体の信用リスクやハッキングリスクがあります。 |

このように、それぞれの投資手段にはメリットとデメリットがあります。

例えば、現物は安心感がありますが、保管コストや盗難のリスクがあります。一方、ETFは手軽に投資できますが、信託報酬というコストが継続的にかかります。

ご自身の投資目的に合わせて、最適な方法を選んでください。

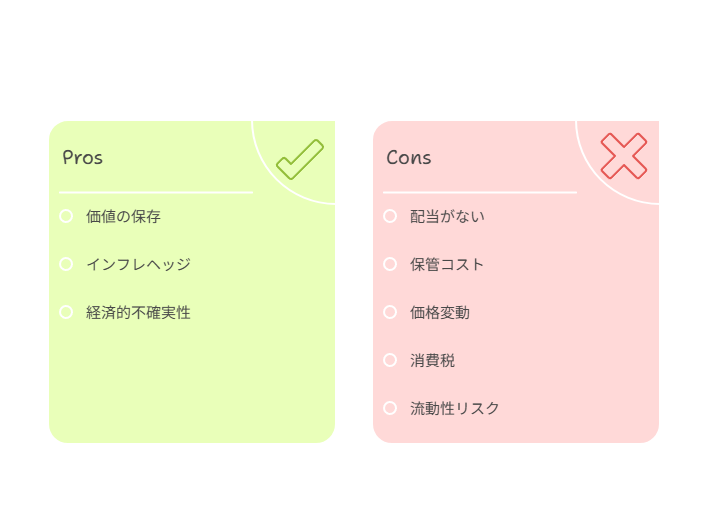

4. 知っておきたいリスクと注意点

もちろん、ゴールド投資にも注意すべき点はあります。

ゴールド投資特有のリスク

- 配当がない

株式の配当や債券の利子、不動産の家賃収入のようなインカムゲイン(保有中に得られる収益)は基本的にありません。ゴールドからの収益は、ゴールドを売却したときの利益(キャピタルゲイン)に依存します。

そのため、保有しているだけではお金を生み出さない「不生産資産」と見なされることもあります。 - 保管コストがかかる(現物)

金地金や金貨を保有する場合、盗難や紛失のリスクを避けるために、銀行の貸金庫などを利用する必要があります。この保管料がコストとなります。

自宅で保管する場合は、セキュリティ面のリスクを考慮する必要があります。 - 価格変動の予測が難しい

価格決定要因が多岐にわたるため、短期的な価格の動きを正確に予測することは極めて困難です。この複雑さが、投資判断を難しくする一因とも言えます。 - 消費税の影響(現物)

日本国内で現物ゴールドを購入する際には消費税が課税されます。

売却時には消費税はかかりませんが、消費税率の変動は、投資パフォーマンスに影響を与える可能性があります。 - 流動性リスク

ETFや先物・CFDは流動性が高いですが、金地金や一部の金貨は、売却したいときにすぐに適切な価格で売却できない流動性リスクが存在します。

これらのリスクを十分に理解した上で、ゴールド投資を検討することが大切です。

特に、レバレッジを効かせた取引は、大きな利益を狙える一方で、元本以上の損失を被る可能性もあるため、注意が必要です。

ポートフォリオへの効果的な組み入れ方

ゴールドは、資産形成の主役というよりも、ポートフォリオ全体を支える「縁の下の力持ち」として、その真価を発揮します。

シャープレシオの改善効果

投資の世界では、リスクの大きさに対してどれだけ効率よくリターンを得られたかを示す「シャープレシオ」という指標があります。

ゴールドをポートフォリオに加えることで、株式や債券が下落する局面でゴールドが上昇し、全体の価格変動(ボラティリティ)を抑える効果が期待できます。

これにより、同じリスクでより高いリターンを目指すことが可能になり、結果としてシャープレシオが改善されることがあります。

これは、投資の効率が向上したことを意味します。

組み入れ比率の目安

多くの研究では、ポートフォリオ全体のリスクを低減しつつリターンを向上させるためには、ゴールドの組み入れ比率を5%から15%程度にすることが効果的であると示唆されています。

この比率であれば、ゴールドの分散効果を十分に享受しながら、配当がないことによるデメリットを最小限に抑えることができます。

ただし、この比率はあくまで目安です。ご自身の投資期間やリスク許容度、他の資産の保有状況などを考慮して、最適な比率を見つけることが重要になります。

まとめ

資産形成におけるゴールド投資は決して万能な手段ではありません。

しかし、その独特の特性を理解し、他の資産クラスと組み合わせることで、より強固で安定したポートフォリオを構築するための貴重なツールとなり得ます。

ゴールドは株式や債券とは異なる動きをすることで、ポートフォリオ全体の分散効果を高めます。

また、インフレヘッジやリスク回避資産としての役割も持ち、不確実性の高い時代に安心感を与えてくれます

。価格は金利、為替、地政学リスクなど様々な要因で動くため、短期的な予測は難しいものの、長期的な視点での資産防衛効果は期待できます。

投資手段は現物、ETF、金鉱株、デジタルゴールドなど多様です。

それぞれにメリット・デメリット、そして税務上の注意点がありますので、ご自身の状況に合った方法を選び、賢く活用していくことが大切です。

まずは少額からゴールド投資を始めてみるのはいかがでしょうか。

この記事が、あなたの資産形成戦略に新たな視点をもたらし、より豊かな未来を築くための第一歩となることを願っています。

コメント