将来のために資産形成を始めたいけれど何から手をつければいいか分からない、そんな風に感じていませんか?

投資にはさまざまな方法がありますが、特に個人投資家にとって身近な存在が投資信託とETF(上場投資信託)です。

どちらも複数の株式や債券などに分散して投資ができる便利な金融商品ですが、その特徴や仕組みは大きく異なります。

この記事では、資産形成を始めたいあなたが後悔しない選択をするために投資信託とETFを徹底比較します。

読み終える頃には、あなたのライフプランに合わせた最適な投資戦略がきっと見つかるはずです。

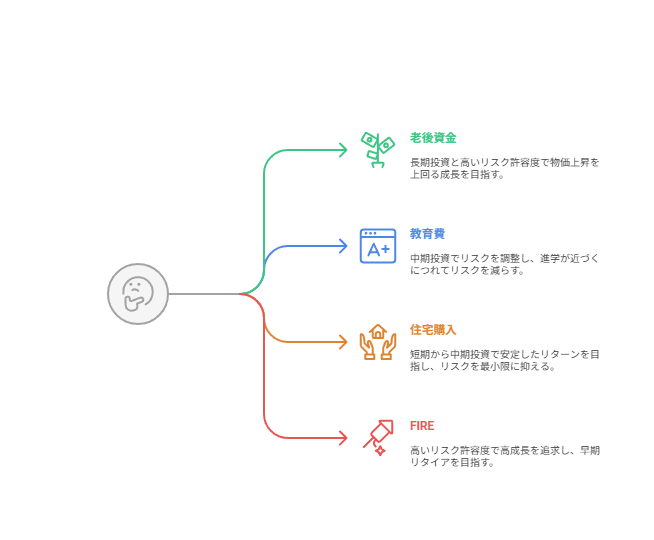

資産形成の目的を明確にする

投資を始める前に、まずは「なぜ投資をするのか」という目的を明確にすることが最も重要です。

目的によって取るべきリスクや投資期間が異なり、選ぶべき金融商品も変わってきます。

- 老後資金(リタイアメントプランニング)

20年以上の超長期にわたる投資が一般的です。物価上昇に負けない資産の成長を目指し、比較的高いリスクを取れるケースが多いです。

例えば、年金制度に加えて、ご自身で月々数万円を積み立てていく場合などが該当します。 - 教育費

大学進学など、使う時期が明確に決まっていることが多いです。期間に応じてリスクを調整する必要がありますが、一般的に中期から長期(5年~15年程度)の投資となります。

お子様が幼い頃は積極的な投資も可能ですが、進学が近づくにつれてリスクを抑えた運用へと切り替えていく「ライフサイクルファンド」のような考え方も重要です。 - 住宅購入頭金

短期から中期(3年~10年程度)の目標で、資金使途が明確なため大きなリスクは避けたいと考える傾向があります。

価格が大きく変動するリスクのある金融商品よりも、比較的安定した運用を目指す方が適しているかもしれません。 - FIRE(Financial Independence, Retire Early)

早期リタイアを目指すため、高いリスクを許容しつつ高成長を追求する長期的な視点での資産運用計画が必要です。

これは一般的な老後資金の準備よりも、より積極的な運用が求められるケースが多いです。

投資期間が長期で高いリスクを許容できる場合は成長が期待できる商品に投資できますが、短期でリスクを抑えたい場合は元本保証型の金融商品や預貯金がより適している可能性があります。

資産形成においては、焦らずに自身のライフプランに合った投資期間とリスク許容度を把握することが成功への第一歩です。

投資信託とETFの決定的な違い

投資信託とETFは似ているようで、その仕組みには大きな違いがあります。

この違いを理解することが、どちらを選ぶかを決める上で非常に重要です。

| 項目 | 投資信託 | ETF(上場投資信託) |

|---|---|---|

| 取引場所 | 販売会社(証券会社、銀行など)に直接注文 | 証券取引所 |

| 価格決定 | 基準価額で1日1回算出 | 市場価格でリアルタイムに変動 |

| 購入価格 | 注文時点では不明な、翌営業日以降の基準価額 | 注文時のリアルタイム市場価格 |

| 売買方法 | 注文は販売会社に、約定は翌営業日以降が多い | 株式と同様に指値・成行注文が可能 |

| 価格乖離 | 基準価額と市場価格の乖離は発生しない | プレミアム/ディスカウントが発生する可能性 |

- 取引場所と価格決定

投資信託は銀行や証券会社といった販売会社を通じて購入します。

その日の基準価額は市場が閉まった後に算出されるため、注文時にはいくらで買えるかわかりません。

例えば、今日の午後に購入の注文を出しても実際に取引が成立するのは翌日になり、価格も翌日の基準価額で決まるということです。一方でETFは「上場投資信託」という名の通り、株式と同じように証券取引所でリアルタイムに売買されます。

取引時間中であれば、刻々と変わる市場価格を見ながら自分の好きなタイミングで売買できるのが大きな特徴です。

株式のように、自分が買いたい価格を指定する「指値注文」や、その時の市場価格で即座に売買する「成行注文」も可能です。 - プレミアム/ディスカウント

ETFは市場の需給によって市場価格が変動します。そのため、ETFが本来保有している資産の価値(純資産価値:NAV)と市場価格がずれてしまうことがあります。

市場価格がNAVよりも高いことを「プレミアム」、低いことを「ディスカウント」と呼びます。例えば、中身の価値が100円のジュースが、人気によって110円で売買されるようなイメージです。 これがETF固有のリスクとなります。

流動性が低いETFや特定のテーマに絞ったニッチなETFでは、この乖離が大きくなる場合がありますので、購入前に出来高や過去の乖離履歴を確認することが大切です。

一方で投資信託は基準価額でしか取引されないため、この乖離は発生しません。

この違いにより、リアルタイムでの柔軟な売買を重視するならETF、長期積立を前提として価格を気にせず手間なく取引したいなら投資信託が向いていると言えます。

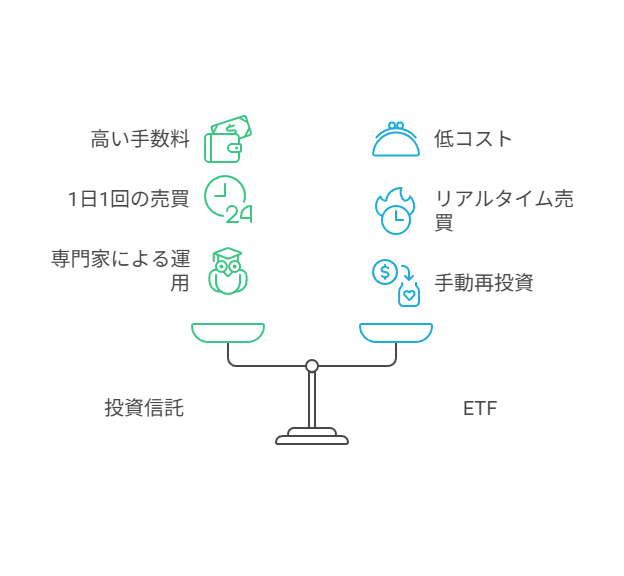

賢く選ぶためのメリット・デメリットの比較

投資信託とETF、それぞれが持つメリットとデメリットを理解し、自分の投資スタイルに合ったものを選びましょう。

投資信託のメリット

- 自動積立で手間いらず

多くの金融機関で毎月決まった日に決まった金額を自動で買い付ける「積立投資」の機能が充実しています。

一度設定すれば、あとは放っておくだけでドルコスト平均法を自然に実践できます。

ドルコスト平均法とは、価格が高いときには購入量が少なくなり、価格が低いときには購入量が多くなるため、平均購入単価を平準化して高値掴みのリスクを抑える効果が期待できる投資手法です。

忙しい方でも無理なく長期的な資産形成を続けられる点が最大のメリットです。 - 少額から気軽に始められる

証券会社によっては100円や1,000円といった少額から購入できるため、資金が少ない初心者でも気軽に投資を始められます。

お小遣いや毎月の給料から少しずつ、無理のない範囲で投資を続けられます。 - 専門家による運用

ファンドマネージャーという運用プロが銘柄選定から売買、ポートフォリオの調整まで全て代行してくれます。

投資に関する専門知識や日々市場をチェックする時間がない方でも、専門家の知見を借りて安心して任せることができます。 - 自動再投資で複利効果を最大化

投資信託には分配金(ファンドが上げた収益の一部)を自動で再投資するコースが用意されており、これにより手間なく複利効果を最大限に享受できます。

再投資された金額には基本的に課税が繰り延べされるため、税制面でも有利になる場合があります。

複利の効果は長期になればなるほど大きくなるため、長期的な資産形成において非常に重要なポイントです。

投資信託のデメリット

- 手数料がETFより高い傾向

特にアクティブ運用を行う投資信託は運用コストである信託報酬がETFに比べて高くなりがちです。長期で保有するほどコストが積み重なり、リターンを圧迫する可能性があります。

例えば、信託報酬が年率1.5%の投資信託と0.3%のETFでは、20年後に大きなリターン差となって現れる場合があります。 - 売買は1日1回のみ

基準価額が1日1回しか算出されずリアルタイムでの売買ができないため、急な相場変動に素早く対応したい方には不向きです。

ただし、長期的な積立投資においては頻繁な売買は推奨されないため、このデメリットはあまり気にならないかもしれません。

ETFのメリット

- 低コスト

特にインデックス型ETFは信託報酬が非常に低く設定されていることが多いです。

これは、特定の指数に連動することを目指す「パッシブ運用」が主体であるためにファンドマネージャーが銘柄を厳選するコストがかからないためです。

このコストの低さは長期運用において最終的なリターンに大きく影響します。 - リアルタイム売買が可能

株式と同じように取引時間中であればリアルタイムで売買できます。価格を見ながら自分の好きなタイミングで売買したい方にとっては大きなメリットです。

例えば、ニュースを見て特定の業界に資金を投入したい、あるいはすぐに利益を確定したいといった場合に迅速な対応が可能です。 - 高い透明性

ETFが何に投資しているか、その構成銘柄やポートフォリオ情報が日々公開されています。これにより自分が何に投資しているかをいつでも把握できます。

ブラックボックスになりがちなアクティブ型投資信託に比べて、何に投資しているか明確な安心感があります。 - 多様な投資対象と信用取引

一般的な株式指数だけでなく、特定のセクター(例:半導体、クリーンエネルギー)、コモディティ(金、原油)、特定の国の債券など、非常に多様なETFが存在します。

これにより、自分の興味や見通しに合わせてきめ細やかなポートフォリオを構築できます。また上級者向けですが、個別株と同様に信用取引や空売りができる場合があり、より多様な投資戦略を取ることができます。

ETFのデメリット

- 売買手数料やスプレッドが発生

購入時と売却時に証券会社への売買手数料がかかります。また、買値と売値の差(スプレッド)も実質的なコストとなります。

頻繁に売買するとこれらのコストが積み重なり、リターンを圧迫する点に注意が必要です。

投資信託には「ノーロード」(購入手数料無料)の商品も多いため、この点は大きな違いです。 - 分配金の自動再投資ができない

ETFの分配金は現金で支払われることが一般的です。

再投資して複利効果を得たい場合は手動で再投資の注文を出す必要があります。その都度売買手数料も発生するため、手間とコストがかかります。 - 流動性リスクと価格乖離リスク

取引量が少ない(出来高が少ない)ETFは希望する価格で売買できない流動性リスクがあります。

また、市場価格と純資産価値(NAV)の乖離が発生するリスクもあります。

特に新興国のETFやニッチなテーマのETFではこのリスクが高まるため、購入前に必ず確認するようにしましょう。

投資におけるコストを正しく理解する

投資の成功は、コストをいかに抑えるかにもかかっています。表面的な手数料だけでなく、実質コスト(※後述)をしっかり把握することが重要です。

| コストの種類 | 投資信託 | ETF |

|---|---|---|

| 信託報酬 | 保有期間中、毎日発生 | 保有期間中、毎日発生 |

| 購入時手数料 | 購入時のみ発生(ノーロードは無料) | 購入時のみ発生(証券会社売買手数料) |

| 売却時手数料 | 信託財産留保額として発生する場合あり | 売却時のみ発生(証券会社売買手数料) |

| スプレッド | 発生しない | 売買時、買い値と売り値の差として発生 |

ETFは信託報酬が低いというメリットがありますが、頻繁に売買すると手数料やスプレッドが重くのしかかります。

一方で投資信託には購入時手数料が無料の「ノーロード」ファンドも多く存在しますが、信託報酬はETFより高い傾向にあります。

長期で保有するなら、総コストで比較することが大切です。

※実質コストとは?

信託報酬はファンドを運用・管理するための手数料で、目論見書や運用報告書に記載されています。

しかし、これ以外にもファンドの運営には監査費用や有価証券の売買委託手数料などがかかります。これら全てを含んだものが「実質コスト」です。

一般的にETFやインデックス型投資信託は実質コストが低い傾向にありますが、アクティブ型は高くなる傾向があります。

税制優遇制度を賢く活用する

投資で得た利益には税金がかかります。

しかし、NISAやiDeCoといった税制優遇制度を賢く活用することで、非課税で効率的に資産を増やせます。

NISAとiDeCo

- NISA(少額投資非課税制度)

- つみたて投資枠(新NISA)

年間120万円まで、最長無期限で利益が非課税になります。

長期・積立・分散投資に適した商品が対象で、主に金融庁が指定した投資信託が中心です。ETFはごく一部しか対象ではありません。 - 成長投資枠(新NISA)

年間240万円まで、最長無期限で利益が非課税になります。

投資信託、ETF、個別株式など幅広い商品が対象です。ETFもこの枠を有効活用できます。

- つみたて投資枠(新NISA)

- iDeCo(個人型確定拠出年金)

掛金が全額所得控除になり、運用益も非課税、さらに受け取り時も税制優遇が受けられる強力な年金制度です。

iDeCoの対象商品は投資信託が中心であり、ETFを直接購入することはできません。

老後資金の準備には、iDeCoの活用が最もおすすめです。

外国税額控除と再投資効率

海外籍のETFから分配金を受け取る場合、海外と日本の両方で税金が引かれる二重課税の状態になります。

これを解消するためには、確定申告で「外国税額控除」の手続きを行う必要があります。この手続きは多少手間がかかりますが、控除を受けることで税負担を軽減できます。

一方で海外資産に投資する投資信託の場合の多くはファンド内で調整されるため、投資家自身が確定申告を行う必要がないケースが多く、手間が省けます。

また、ETFは分配金が現金で支払われ、その都度課税されます。

再投資には手動で注文を出す必要があり、複利効果がやや損なわれがちです。

一方で投資信託の「分配金再投資型」を選べば自動的に再投資され、税金も繰り延べされるために効率的に複利効果を享受できます。

投資信託とETFの積立・管理・利便性

長期的な資産形成には、継続的な投資とポートフォリオの適切な維持が不可欠です。

- 積立の容易さ

投資信託は自動積立の機能が非常に充実しており、一度設定すればあとは自動で投資が進みます。忙しい方やこまめな売買が苦手な方に最適です。

ETFは原則手動での購入が必要ですが、一部の証券会社では自動積立サービスも提供しています。 - リバランス(資産配分の調整)

株式や債券など複数の資産を組み合わせて投資している場合、市場の変動によって当初決めた資産の比率がずれてきます。

例えば株式が大きく値上がりするとポートフォリオ全体に占める株式の比率が上がり、リスクが高まります。これを元に戻すのがリバランスです。

投資信託のバランス型ファンドの中には運用会社が自動でリバランスしてくれるものがあります。一方でETFでポートフォリオを組んでいる場合は手動で売買して調整する必要があります。

この作業には、市場価格を見ながらの売買判断と、その都度の売買手数料が発生します。 - 利便性

投資信託は一本で多様な資産に分散投資ができるため、ポートフォリオの管理がシンプルです。

ETFは、リアルタイムでの柔軟な売買が可能で、詳細なポートフォリオを自分で構築したい上級者向けと言えます。

管理の手間を省きたい場合は、ロボアドバイザーなどを活用するのも一つの手です。

リスクを理解し、賢く投資を続けるために

投資には様々なリスクが伴います。投資信託とETF、それぞれ固有のリスクを理解しておくことが大切です。

ETF固有のリスク:

- 短期的な流動性リスク

取引量の少ないETFは、希望する価格で売買できないことがあります。

特に、マイナーな国の市場や特定のテーマに絞ったETFでは出来高が少ない場合があります。 - 価格乖離リスク

市場価格が純資産価値(NAV)と乖離する可能性があります。この乖離が、意図しない損失や利益の減少につながることがあります。 - ETNのリスク

ETNはETFと似ていますが、発行元の信用リスクを負うため発行元が破綻した場合に投資元本が戻らない可能性があります。

投資する際には、商品がETFなのかETNなのかをしっかり確認しましょう。

投資信託固有のリスク:

- ファンドマネージャーリスク

アクティブ型の場合、ファンドマネージャーの手腕によってリターンが大きく左右されます。

期待したパフォーマンスが得られない場合、手数料が高くつく可能性があります。 - 繰上償還リスク

ファンドの純資産が減るなどした場合に運用が終了することがあります。そうなると、投資家は強制的に資金を返還され、長期運用ができなくなる可能性があります。

これらのリスクを理解し、想定される極端な市場変動が起きたときに自分のポートフォリオがどの程度影響を受けるかをシミュレーションするストレステストも有効な手段です。

例えば、過去のリーマンショックやITバブル崩壊といった大暴落時に自分のポートフォリオがどれだけ下落したかを試算してみるのも良いでしょう。

リスクを正しく理解し、恐れず冷静に対応する準備をしておくことが大切です。

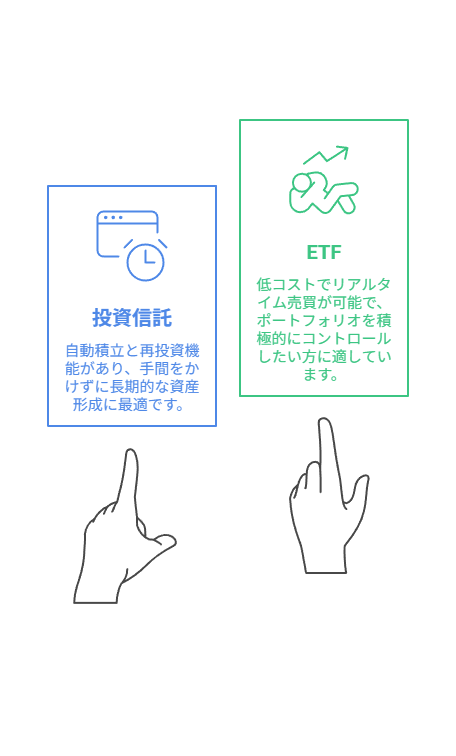

まとめ

資産形成における投資信託とETFは、それぞれ異なる特徴を持つ優れた金融商品です。

- 投資信託は自動積立や自動再投資の機能が充実しており、手間をかけずに長期的な資産形成をしたい方に最適です。

特に、NISAのつみたて投資枠やiDeCoを活用したい方には投資信託が主要な選択肢となります。 - ETFは低コストでリアルタイム売買ができるため、積極的に市場の動きを見て自分でポートフォリオをコントロールしたい方に適しています。

NISAの成長投資枠を有効活用する際にも有力な選択肢となるでしょう。

どちらを選ぶかはあなたのライフプランや投資スタイルによって変わってきます。

この記事で得た知識を活かし、ぜひ今日から資産形成の第一歩を踏み出してみましょう!あなたの賢い投資ライフを応援しています。

コメント