「資産形成」と聞くと、「なんだか難しそう」「特別な人だけがやるもの」と感じていませんか?たしかに、かつては富裕層や専門家の領域と思われていたかもしれません。しかし、平均寿命の伸長、少子高齢化による社会保障制度への懸念、そして低金利環境の長期化といった時代の変化が、その認識を大きく変えました。現代社会において、資産形成はもはや特別なものではなく、人生100年時代を豊かに生き抜くための、私たち一人ひとりに課せられた「必須スキル」となっているのです。

このブログ記事では、資産形成がなぜ今これほどまでに重要なのかを多角的に掘り下げ、具体的な始め方から、より効率的に進めるための実践的なロードマップまでを分かりやすくご紹介します。この記事が、あなたがご自身の人生を見つめ直し、経済的自由への第一歩を踏み出すための羅針盤となることを願っています。

資産形成とは

資産形成とは、将来の経済的な目標を達成するために、現在の収入や資源を計画的に蓄積・運用し、将来的な利益を生み出す資産を築き上げていく活動全般を指します。単に貯金をすることだけでなく、貯蓄したお金を投資に回して増やすプロセス全体が含まれます。

具体的には、現金や預貯金だけでなく、株式、債券、不動産といった「金融資産」や「実物資産」、さらには個人のスキルや経験、健康状態などの「人的資本」も資産として捉える包括的な考え方です。

資産形成がもたらす「人生の選択肢」という最高の価値

資産形成の最大の目的は、単に銀行口座の残高を増やすことだけではありません。それは、将来の経済的な不安を解消し、自分らしい人生を送るための、より多くの「人生の選択肢」を手に入れることです。お金という制約から解放されることで、私たちは本当に大切なものに、より多くの時間とエネルギーを費やすことができるようになります。

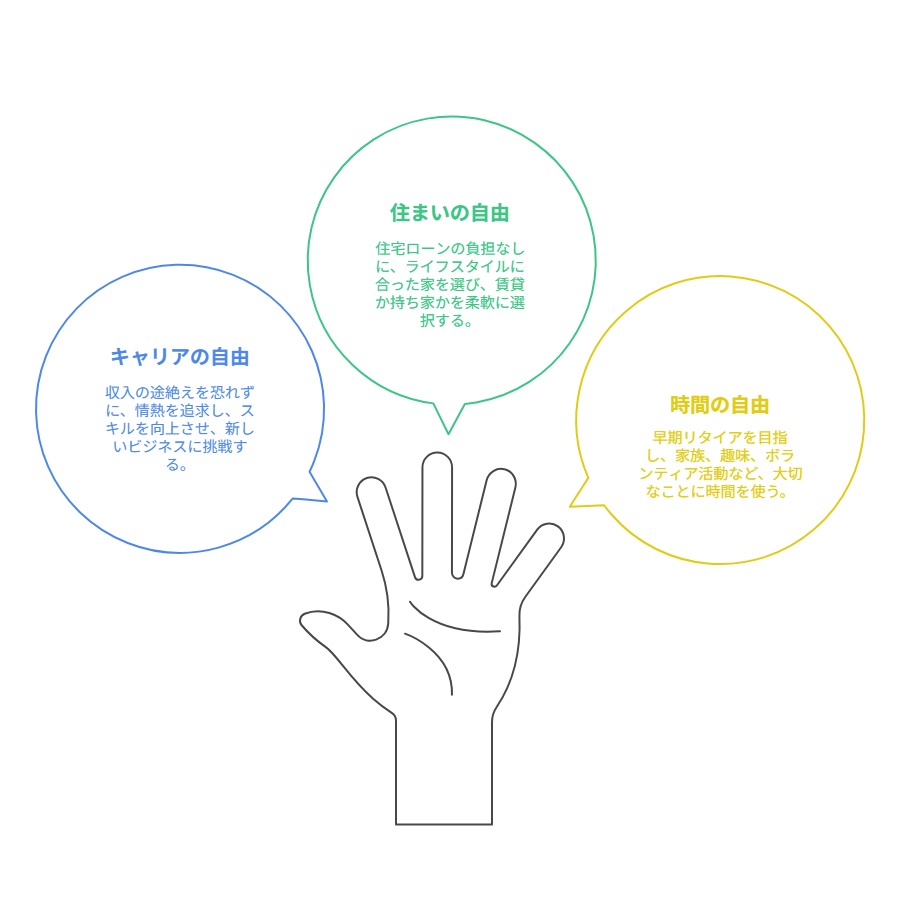

たとえば、次のようなことが可能になります。

-

キャリアの自由: 会社の仕事に縛られることなく、本当にやりたい仕事に挑戦したり、ワークライフバランスを重視した働き方に変えたりすることができます。十分な資産があれば、一時的に収入が途絶えるリスクを恐れずに、スキルアップのための学び直しや、新しいビジネスへの挑戦も可能になります。

-

住まいの自由: 住宅ローンの返済に追われることなく、ご自身のライフスタイルや価値観に合った家を無理なく手に入れることができます。また、将来の家族構成の変化やライフイベントに合わせて、賃貸か持ち家かを自由に選択できる柔軟性も手に入ります。

-

時間の自由: 早期リタイア(FIRE)を目指すなど、お金のために働く時間を減らし、家族との時間や趣味、ボランティア活動など、本当に大切なことに時間を使うことができます。人生の後半を「仕事」のためではなく、「自分自身」のために生きるという選択肢が現実のものとなります。

このように、資産形成は、私たちの生活の質(QOL)を高め、人生をより豊かにする「手段」にすぎません。しかし、この手段を手にすることは、人生における不測の事態、例えば病気や失業などに備えるためのセーフティネットにもなり、私たちに確固たる安心をもたらしてくれます。

資産形成の第一歩!まずは家計を整える

資産形成と聞くと、難しい投資の話を想像するかもしれませんが、その土台は毎日の家計管理にあります。どんなに優れた投資戦略も、貯蓄の元手となるお金がなければ始まりません。

まずは、家計を整えることから始めてみましょう。

家計の見直しで特に重要なのは、一度見直せば継続的な効果が得られる「固定費」の削減です。

|

項目 |

具体的なアクション |

削減効果 |

|---|---|---|

|

固定費 |

|

一度見直せば継続的に効果があり、効果が大きいです。 |

|

変動費 |

|

日々の意識と工夫で、無駄な支出を減らすことができます。 |

家計管理を効率的に進めるためには、「先取り貯蓄」を実践することが最も効果的です。これは、お給料が入ったらまず貯蓄や投資に回す分を別の口座に移し、残ったお金で生活するという方法です。この方法を習慣にすることで、意志の力に頼らずに確実に貯蓄を増やすことができます。さらに、緊急時や不測の事態に備える「生活防衛資金」を確保することも、資産形成を安心して続けるための大前提となります。

一般的に、生活費の3〜6ヶ月分を目安に、すぐに引き出せる普通預金で準備しておきましょう。

時間の力と複利を味方につける

家計を整えて貯蓄の原資ができたら、次は「投資」を始めてみましょう。投資と聞くとリスクが怖いと感じるかもしれませんが、最も大切なことは、**「できるだけ早く始めること」**です。なぜなら、投資の世界では「時間」が最も強力な味方となるからです。

複利がもたらす驚異的な効果

投資の世界には「複利」という非常に強力な仕組みがあります。

これは、投資で得た利益を元本に加えて再投資し、さらに大きな利益を生み出す方法です。雪だるま式に資産が増えていくため、特に長期投資でその効果を最大限に発揮します。

例えば、毎月3万円を年率5%で積み立てた場合、30年後には元本1,080万円に対し、約2,500万円まで資産が成長します。もしこのスタートが10年遅れ、40歳から始めたとすると、60歳時点での資産額は元本720万円に対し、約1,000万円にとどまります。

この差は、単に「時間」の長さがもたらす複利の威力なのです。早く始めることが、後からでは決して取り戻せない「時間の利益」を生み出します。

ドルコスト平均法という賢い投資法

投資初心者の方におすすめなのが「ドルコスト平均法」です。これは、毎月決まった金額で投資信託などを買い続ける方法です。

|

メリット |

デメリット |

|---|---|

|

|

この方法では、価格が高い時には購入量が少なく、価格が低い時には購入量が多くなるため、長期的に見ると平均購入価格を平準化する効果が期待できます。

相場の変動に一喜一憂することなく、淡々と継続できるため、感情に左右されやすい人間の投資行動をサポートしてくれます。

賢く活用!税金の負担を減らす公的な制度について

日本には、資産形成を後押しするための素晴らしい非課税制度があります。これらの制度を理解し、最大限に活用することが、資産形成の効率を飛躍的に高める鍵となります。

投資で得た利益には通常約20%の税金がかかりますが、これらの制度を使えばその税金がゼロになる、あるいは大きな控除を受けられるのです。

-

NISA(少額投資非課税制度) 2024年から始まった新NISAは、投資で得られた利益(売却益や配当金)に通常かかる税金が非課税になる制度です。制度が恒久化され、非課税で投資できる枠が大幅に拡大(生涯投資枠1,800万円)されました。流動性が高いため、老後資金だけでなく、住宅資金や教育資金など、将来の様々な目標のために幅広く活用できます。非課税枠をフル活用することが、資産形成の効率を最大化する王道です。

-

iDeCo(個人型確定拠出年金) iDeCoは、自分で掛金を拠出し、自分で運用する私的な年金制度です。NISAと並ぶ強力な制度で、以下の3つの大きな税制メリットがあります。

-

拠出時:掛金が全額所得控除となり、所得税・住民税が軽減されます。所得が高い人ほど節税効果が大きいです。

-

運用時:運用中に発生した利益(売却益や配当金)は非課税です。

-

受取時:老齢給付金として受け取る際も、退職所得控除や公的年金等控除の対象となり、税負担が軽減されます。 ただし、原則として60歳まで引き出すことができませんので、あくまで長期的な老後資金のために活用する制度と理解しておく必要があります。

-

資産形成を成功させるための実践ロードマップ

資産形成は一朝一夕に成るものではなく、知識と実践を段階的に深めていくプロセスです。ご自身の今の状況に合わせて、次のロードマップを参考にしてみてください。

初級(家計を整える)

まずは、資産形成の土台を固める段階です。このステップは、家計という名の「器」に穴が空いていないかを確認し、水(お金)を効率的に溜めるための作業です。

-

家計簿アプリを導入し、収入と支出を把握します。

-

支出を「見える化」することで、無駄な出費を特定しやすくなります。

-

-

固定費(通信費、保険料など)を見直し、無駄を削減します。

-

定期的な見直しは、継続的なキャッシュフロー改善に繋がります。

-

-

いざという時のための緊急資金(生活費3〜6ヶ月分)を確保します。

-

これが、安心して投資を続けるための心の余裕を生みます。

-

-

無駄な高金利の借金(リボ払いなど)を完済します。

-

高金利の借金は、資産形成を阻害する最大の要因です。

-

-

先取り貯蓄の仕組みを作り、NISAやiDeCoの口座を開設します。

-

まずは少額からでも「始める」ことが何よりも重要です。

-

中級(配分と税制の最適化)

家計の土台ができたら、いよいよ「運用」の段階です。ここでは、ただ投資するだけでなく、効率を最大化するための戦略を学びます。

-

いつまでに、いくら貯めたいか、具体的な目標を明確にします。

-

漠然とした目標では継続が難しくなります。

-

-

ご自身のリスク許容度に合わせて、株式や債券などの資産の配分(アセットアロケーション)を決めます。

-

資産配分が、長期的なリターンの大部分を決定すると言われています。

-

-

NISAやiDeCoの非課税投資枠を最大限活用します。

-

節税は「確実に得られるリターン」です。

-

-

低コストなインデックスファンドなどを選び、定期的にポートフォリオを見直します。

-

コストの低さは、長期的に大きな差を生みます。

-

上級(戦略を磨き、出口を見据える)

初中級のステップをクリアしたら、さらに資産形成を加速させ、将来の生活設計までを考えます。

-

海外の資産にも目を向け、より高度な分散投資を検討します。

-

日本経済だけでなく、世界経済全体の成長を取り込むことで、リスクを分散させます。

-

-

リバランスのルールを決め、機械的に運用を続けます。

-

感情的な売買を防ぎ、当初の資産配分を維持します。

-

-

将来起こりうる様々なシナリオを想定し、ポートフォリオの耐久性を評価します。

-

いわゆる「ストレステスト」を行い、暴落時でも耐えられるかを事前に検証します。

-

-

出口戦略(資産の取り崩し方)についても検討を始めます。

-

老後、築いた資産をどのように使っていくか、計画的に考えることが重要です。

-

まとめ

資産形成は、今の生活を犠牲にすることなく、未来の自分への最高の投資です。人生100年時代を豊かに生き抜くための必須スキルと言えます。まずは家計を見直すことから始め、税制優遇制度を賢く活用し、時間の力と複利を味方につけて、無理のない範囲で一歩ずつ着実に進めていきましょう。

この記事が、あなたの資産形成の旅路における羅針盤となることを願っています。さあ、今日から第一歩を踏み出しましょう!

コメント