将来のお金に漠然とした不安を感じていませんか?

「老後2,000万円問題」や年金制度への不安、銀行に預けていてもお金が増えない低金利の時代。

今のままでは資産が目減りしてしまうかもしれない、と悩んでいる方も多いのではないでしょうか。

少額からでも始められ、専門家が運用してくれる「投資信託」は、資産形成するうえで特に強力な味方です。

このブログ記事では、投資信託についての基礎知識から具体的な資産形成の実践方法、そしてリスクを管理するための心構えまで、分かりやすく解説していきます。

資産形成を始める前に知っておくべきこと

資産形成とは、将来の目標を達成するために、計画的に自分の資産を増やしていく活動を指します。

たとえば、老後資金や子どもの教育資金、住宅購入のための資金など、目的は人それぞれです。資産形成が重要な理由は、経済的な自立を確立し、将来の不安を解消することにあります。

また、インフレ(物価上昇)によってお金の価値が目減りするリスクに対抗し、自分の資産の購買力を維持したり向上させたりすることもできます。

もし何もせずにお金を持っておくだけでは、物価が上がったときに同じ金額で買えるものが少なくなってしまうのです。

投資は、将来的に収益や価値の増加を期待して、お金を株式や債券などの資産に投じる行為です。

よく「リスクとリターン」という言葉を耳にしますが、これは投資によって得られる可能性のある収益(リターン)と、期待した成果が得られない可能性(リスク)の関係を表しています。

一般的に、高いリターンを期待できる投資ほど、リスクも高くなる傾向があります。

長期投資と短期投資の違いも理解しておきましょう。

長期投資は数年から数十年の期間をかけてじっくりと資産を保有する戦略で、複利の効果を最大限に活用できるのが特徴です。

一方、短期投資は数日から数ヶ月で売買を繰り返す戦略で、高い専門知識や精神的な強さが求められます。

初心者には、まず長期的な視点での積立投資から始めることをおすすめします。

投資信託の仕組みとメリット・デメリット

投資信託は、複数の投資家から集めたお金を一つの大きな資金としてまとめ、運用の専門家(ファンドマネージャー)が株式や債券、不動産などに分散投資・運用する金融商品です。

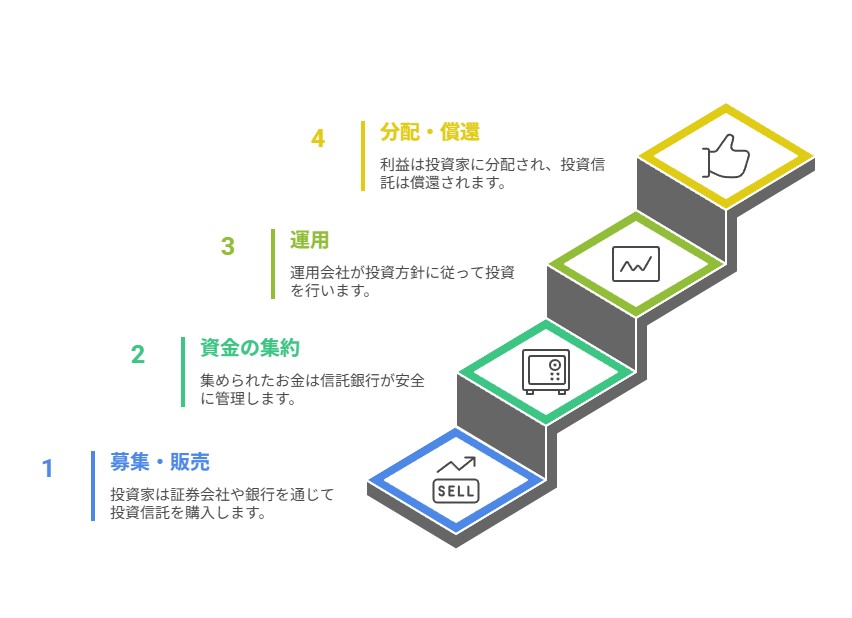

投資信託の仕組み

-

募集・販売

証券会社や銀行で投資信託を購入します。 -

資金の集約

集められたお金は信託銀行が安全に管理します。 -

運用

運用会社が決められた投資方針に従って、株や債券に投資を行います。 -

分配・償還

運用で利益が出た場合、投資した金額に応じて分配金が支払われたり、投資信託の価値(基準価額)に反映されたりします。

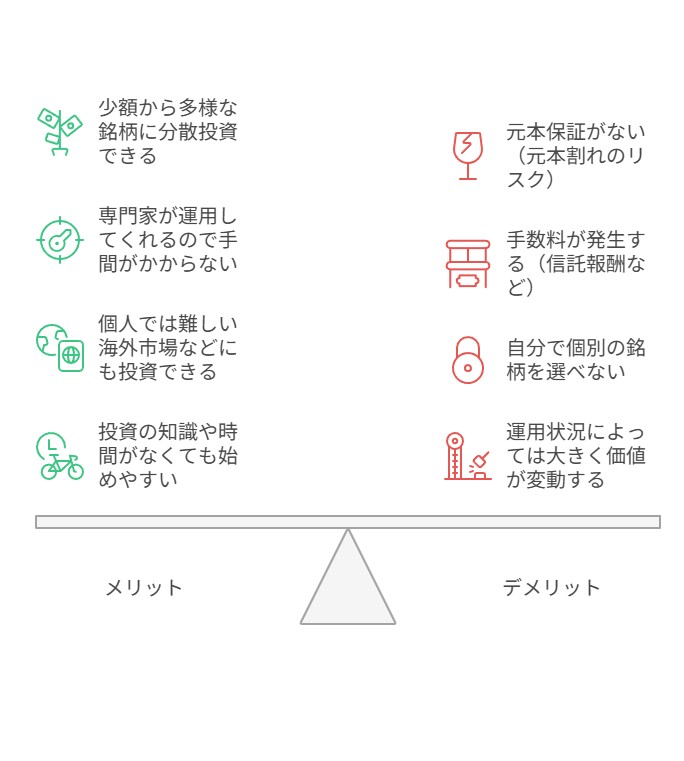

投資信託のメリットとデメリット

|

メリット |

デメリット |

|---|---|

|

少額から多様な銘柄に分散投資できる |

元本保証がない(元本割れのリスク) |

|

専門家が運用してくれるので手間がかからない |

手数料が発生する(信託報酬など) |

|

個人では難しい海外市場などにも投資できる |

自分で個別の銘柄を選べない |

|

投資の知識や時間がなくても始めやすい |

運用状況によっては大きく価値が変動する |

初心者の方は、特に「少額からの分散投資」と「専門家による運用」というメリットを十分に活用できます。

税制優遇制度を活用した賢い資産形成

投資信託を始めるなら、ぜひ知っておきたいのが税制優遇制度です。

国が用意してくれた「NISA」と「iDeCo」という素晴らしい仕組みを活用することで、資産形成をさらに効率的に進められます。

どちらの制度も魅力的ですが、目的やライフプランに合わせて使い分けることが大切です。手元資金を自由に使えるようにしたい方はNISAを、節税をしながら確実に老後資金を準備したい方はiDeCoを検討すると良いでしょう。

NISA(少額投資非課税制度)

NISAは、株式や投資信託などから得られる利益(売却益や分配金)が非課税になる制度です。

2024年から始まった新NISAでは、「つみたて投資枠」と「成長投資枠」の二つを併用できます。

年間最大360万円、生涯で1,800万円までの投資が非課税となり、非課税保有期間も無期限になりました。

iDeCo(個人型確定拠出年金)

iDeCoは、自分で掛金を積み立てて、運用商品を選び、60歳以降に年金として受け取る私的年金制度です。

掛金が全額所得控除の対象となり、所得税や住民税が軽減されるという大きな節税効果があります。ただし、原則として60歳まで資金を引き出せないため、老後資金の形成に特化した制度といえます。

投資の実践と心構え

具体的な投資を始める際には、いくつかの重要なポイントがあります。

ポートフォリオの構築

ポートフォリオとは、複数の資産を組み合わせて運用する全体の構成を指します。

「卵を一つのカゴに盛るな」という投資の格言が示す通り、一つの資産に集中せず、株式や債券、不動産など異なる資産に資金を分散させる「分散投資」が大切です。

万が一、一つの資産の価値が大きく下がっても、他の資産の価値が安定していれば、全体への影響を抑えることができます。

自分の年齢やリスクをどの程度受け入れられるか(リスク許容度)に応じて、資産の配分比率(アセットアロケーション)を決めます。

たとえば、若い方で積極的にリターンを狙いたい場合は株式の比率を多めに、安定を重視する方は債券の比率を多めにすると良いでしょう。

投資信託の選び方

投資信託を選ぶ際には、信託報酬や純資産総額といった評価指標に注目します。

信託報酬は、運用を任せるプロに支払う手数料です。この手数料は長期間にわたって運用成果に影響を与えるため、できるだけ低いものを選ぶのが賢明です。

目論見書は、投資信託のいわば「取扱説明書」です。

投資の方針やリスク、手数料などが詳しく書かれているので、必ず熟読してから購入を検討するようにしましょう。

積立投資と一括投資

-

積立投資

毎月一定額を継続して投資する方法です。

価格が高いときには少なく、価格が低いときには多く購入することになるので、平均購入単価を平準化させる効果(ドルコスト平均法)があります。

少額から始めやすく、感情に左右されずに続けられるのが大きなメリットです。 -

一括投資

まとまった資金を一度に投資する方法です。

市場が継続的に上昇する場面では、積立投資よりも大きなリターンを期待できる可能性があります。

しかし、高値で投資してしまうと、その後の下落で大きな損失を被るリスクもあります。

どちらが自分に合っているか、投資資金の性質や自分の性格に合わせて判断することが重要です。

投資におけるリスクと詐欺への対策

投資は、資産を増やすチャンスであると同時に、常にリスクと向き合うことでもあります。

特に難しいのが、自分自身の心理との戦いです。

たとえば、市場が急落した時に「これ以上損をしたくない」という恐怖心から、本来売るべきでないタイミングで売却してしまうことがあります。

逆に、市場が過熱している時に「もっと儲かるはず」という欲から、リスクの高い投資に手を出してしまうこともあります。

このような感情に流されないためには、投資を始める前に自分なりのルールを決めておくことが大切です。

「株価が〇〇%下がったら機械的に売却する」といった損切りルールや、「年に一度、資産配分を見直す」といったリバランスのルールを設けることで、冷静な判断を保つことができます。

また、情報過多の時代では、詐欺や悪質商法にも注意が必要です。

特に「元本保証」「高利回り」「絶対儲かる」といった甘い言葉には、十分に警戒してください。

金融庁に登録されていない業者との取引は絶対に避け、不審な誘いには応じないようにしましょう。

まとめ

本記事では、資産形成、投資、投資信託について、多角的な視点から解説しました。

資産形成は、豊かな未来を築くための第一歩です。預貯金だけでは資産が目減りするリスクがある現代において、投資は不可欠な手段となっています。

特に投資信託は、少額からでも分散投資ができ、専門家が運用してくれるため、投資初心者にとって非常に始めやすい商品です。

NISAやiDeCoといった税制優遇制度を賢く活用することで、さらに効率的な資産形成が可能です。

投資にはリスクが伴いますが、正しい知識を身につけ、冷静な判断力を持つことで、そのリスクを管理し、着実に資産を増やすことができるでしょう。

焦る気持ちや感情に流されず、長期的な視点を持って計画的に取り組むことが、豊かな未来を築くための何よりの鍵です。

さあ、今日からあなたの資産形成の第一歩を踏み出してみませんか。

コメント