資産形成の航海図「目標設定」の重要性

資産形成は、航海図を持たないまま大海原へ出発するようなものです。

目的地が不明確なままでは、途中で迷走したり、思わぬ嵐に遭ったりして、目的地にたどり着くことが難しくなります。

明確な目標設定は、航海の羅針盤となり、目的地へ向かうための道筋をはっきりと示してくれます。

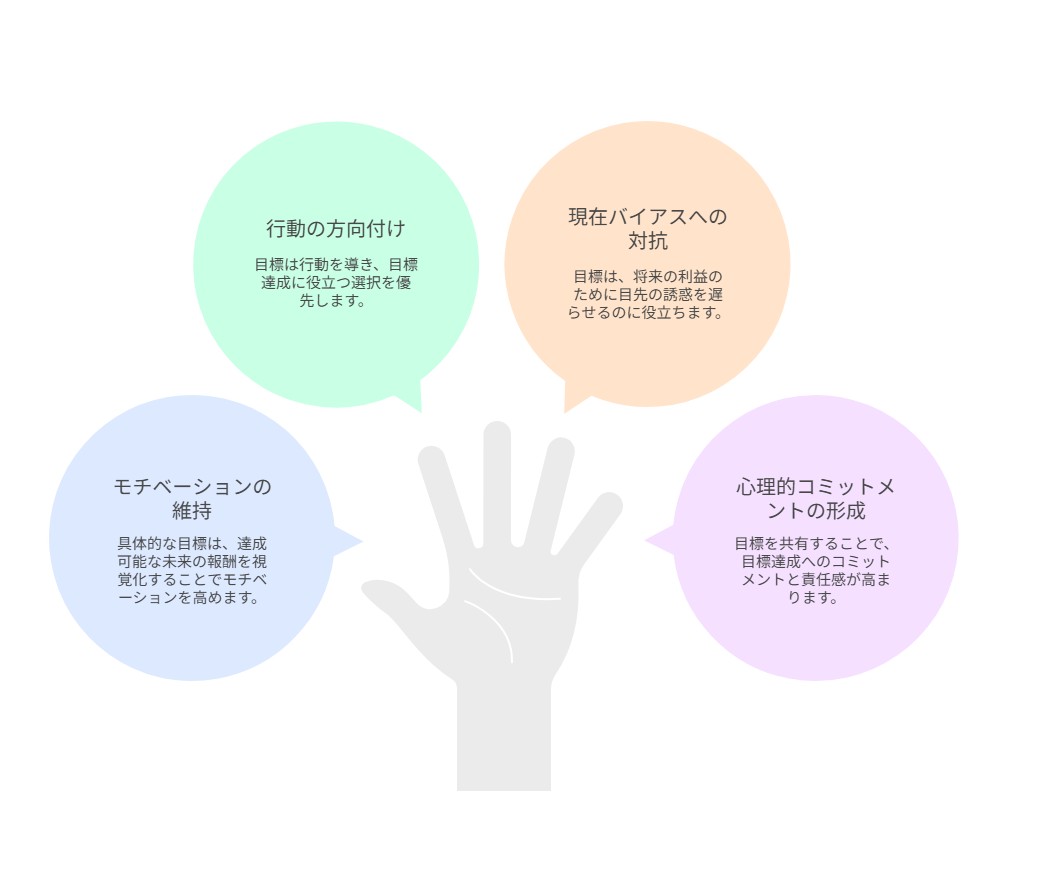

人間の心理に寄り添う目標の力

資産形成における目標設定には、心理的・行動経済学的な側面から見ても、非常に大きなメリットがあります。

単なる数値目標ではなく、私たちの心の動きや行動パターンに深く作用する羅針盤のような役割を果たすのです。

-

モチベーションの維持

漠然と「お金を増やす」と考えるよりも、「5年後に500万円貯めて、家族で海外旅行に行く」といった具体的な目標のほうが、日々の節約や投資に対するモチベーションを維持する強力な原動力になります。

これは、目標が達成された後の喜びや体験を鮮明にイメージできるためです。漠然とした目標では、小さな誘惑に負けてしまいがちですが、具体的な目標があれば、それを乗り越えるための強い意志が生まれます。 -

行動の方向付け

目標を定めることで、私たちの行動に一貫性が生まれます。

例えば、「住宅購入資金を貯める」という目標があれば、不要な衝動買いを抑制し、目標達成に役立つ行動を優先するようになります。

また、投資においても、目標に合わせて適切なリスク許容度や投資期間を定めることができるため、短期的な市場の変動に一喜一憂することなく、冷静な判断を保つことができます。

目標は、私たちの意思決定のフィルターとして機能し、一貫した行動を促します。 -

現在バイアスへの対抗

人間は将来の大きな利益よりも、目先の小さな報酬を優先しがちです。これを「現在バイアス」と呼びますが、明確な将来の目標を持つことで、このバイアスに対抗し、長期的な視点での資産形成を可能にします。

例えば、目の前の欲しいものを我慢して将来の目標に資金を回すという行動は、このバイパスを克服するための具体的な行動と言えます。目標は、未来の自分をより良くするための投資であると捉え直すきっかけを与えてくれます。 -

心理的コミットメントの形成

目標を具体的に設定し、それを記録したり、家族と共有したりすることで、その目標に対する心理的なコミットメント(関与度、責任感)が高まります。

これにより、途中で困難に直面しても、目標を達成するまで努力を継続する力が生まれます。目標を立てることは、自分自身との約束を交わすことに他なりません。

目標設定を失敗させないための具体的な方法論

「目標設定が大事なのはわかったけど、どうやって設定すれば良いの?」と感じる方も多いのではないでしょうか。

効果的な目標設定には、単に金額や期間を定めるだけではなく、いくつかの重要なポイントがあります。

定量的目標と定性的目標で目標を具体的に

目標設定は、定量的な側面と定性的な側面の両方からアプローチすることで、より具体的で達成しやすいものになります。

|

定量的目標 |

定性的目標 |

|

|---|---|---|

|

内容 |

「いつまでに、いくら必要か」といった具体的な数値目標です。 |

「なぜその金額が必要か」といった目標の背景にある価値観や目的です。 |

|

例 |

|

|

|

役割 |

進捗を測定し、達成度を評価するための基準になります。 |

モチベーションの源泉となり、目標達成への強い意志を支えます。 |

定量的目標は、進捗を客観的に把握し、計画の修正を促すための「理性的な羅針盤」です。一方、定性的目標は、日々の努力を支える「感情的な燃料」となります。

この両輪が揃うことで、目標は単なる数字の羅列ではなく、本当に達成したい「未来の自分」の姿として心に刻み込まれるのです。

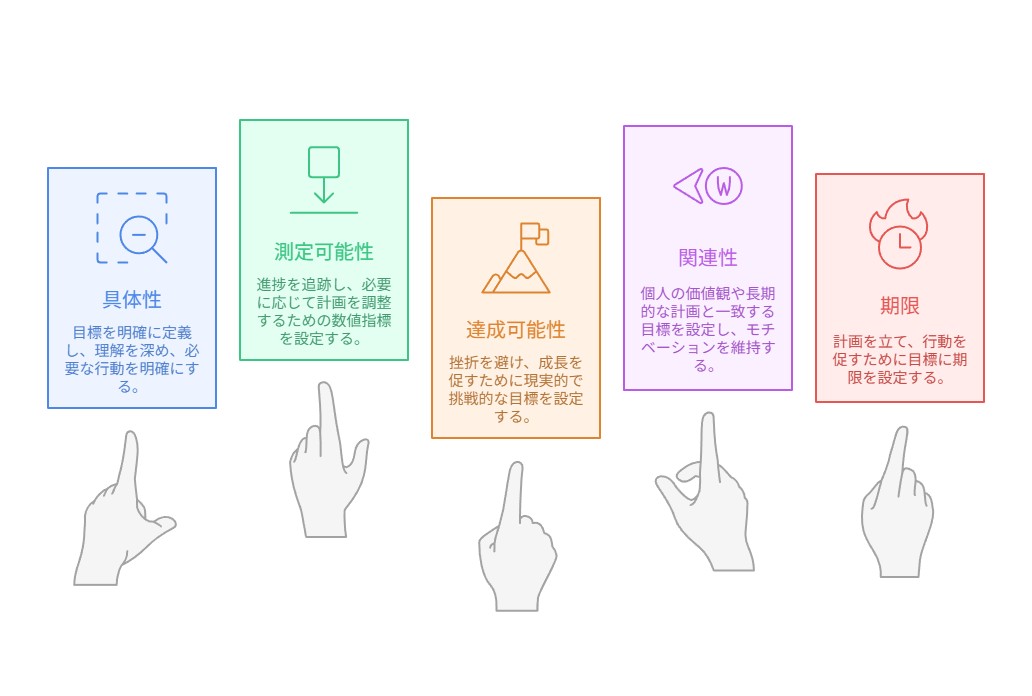

SMART原則で目標設定を強化

SMART原則は、目標達成のための具体的な行動を促すための優れたフレームワークです。

この原則に沿って目標を立てることで、実現可能性が高まり、漠然とした不安を減らすことができます。

-

S (Specific):具体的に

「お金を増やす」といった漠然とした表現ではなく、「子どもの大学進学費用として、10年後に500万円を準備する」のように、誰が聞いても明確に理解できる具体性を持たせます。

これにより、必要な行動がはっきり見えてきます。 -

M (Measurable):測定可能に

達成度を数値で測れるように、金額、期間、貯蓄率などの具体的な指標を設定します。

例えば、「毎月5万円を積み立てる」といった具体的な行動目標を設定することで、定期的に進捗を確認し、計画を修正する機会を持つことができます。 -

A (Achievable):達成可能に

非現実的な目標は、かえって挫折の原因となります。現在の収入や支出、リスク許容度から見て実現可能な目標を設定しましょう。

ただし、少し努力が必要な「ストレッチ目標」も、成長を促す上で有効です。 -

R (Relevant):関連性のある

自身の価値観や長期的な人生計画と関連性があり、心から達成したいと思える目標を設定することが大切です。

他人や社会の価値観に流されず、自分にとって本当に重要なことに焦点を当てることが、モチベーションの維持に繋がります。 -

T (Time-bound):期限を明確に

いつまでに達成するのか、具体的な期限を設定することで、計画性が生まれ、行動が促されます。

期限がない目標は、いつかやろう、と先延ばしにされがちです。

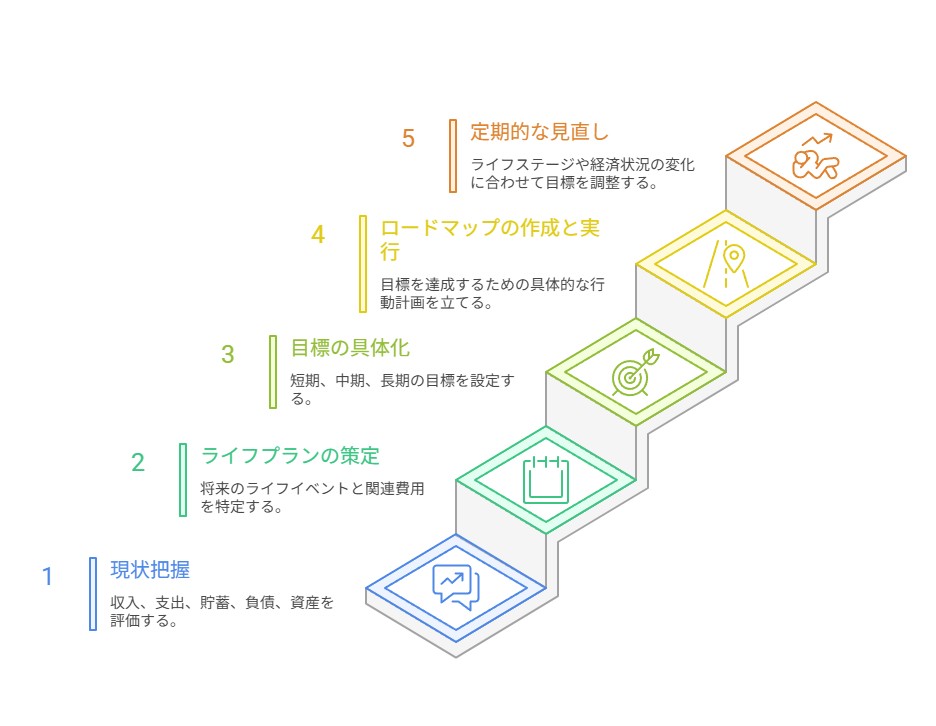

目標設定の具体的なステップ

具体的な目標設定を始めるためのロードマップを作成しましょう。

-

現状把握

まず、自身の現在の収入、支出、貯蓄額、負債、資産状況を正確に把握します。

家計簿アプリや資産管理ツールを活用すると良いでしょう。現状を直視することで、無理のない目標設定が可能になります。 -

ライフプランの策定

将来のライフイベント(結婚、出産、住宅購入、子の教育、転職、退職など)を洗い出し、それぞれの時期と必要となる概算費用をリストアップします。

この段階で、漠然とした夢が具体的な数字を伴う目標へと変わっていきます。 -

目標の具体化

ライフプランに基づいて、短期(〜3年)、中期(3〜10年)、長期(10年以上)の目標を設定します。

各目標に対し、定量的目標と定性的目標の両方を明確にすることで、より具体的で強固な目標が完成します。 -

ロードマップの作成と実行

設定した目標を達成するための具体的な行動計画(毎月の貯蓄額、投資商品の選択、予算の見直しなど)を作成し、実行に移します。 -

定期的な見直し

ライフステージの変化、経済状況の変化、自身の価値観の変化などに合わせて、目標や計画を定期的に見直すことが不可欠です。

年に一度は、目標が現状に合っているかを再確認しましょう。

ライフステージ別資産形成の目標設定と見直し方

資産形成の目標は、人生の各ステージで大きく変化するものです。

独身期から老後まで、それぞれのステージで考慮すべき点を理解し、柔軟に目標を調整することが大切です。

独身期(20代~30代前半)

この時期は比較的自由な裁量で資金を使えるため、リスク許容度も高めです。

-

主な目標

緊急予備資金の確保や、自己投資が主な目標になります。将来のキャリアアップや収入増に繋がる自己投資は、この時期にしかできない重要な資産形成と言えるでしょう。

また、少額からでも積立投資を始め、複利の効果を享受することも重要です。 -

考慮すべきリスク

若年層は給与水準が低い傾向があるため、無理のない範囲での投資と貯蓄のバランスが大切です。

また、予期せぬ転職や失業に備え、生活費の3〜6ヶ月分は預貯金として確保しておくことが望ましいです。

結婚・子育て期(30代~40代)

家族構成の変化に伴い、支出が増加し、教育費や住宅購入など大きな出費が控えています。

-

主な目標

夫婦で協力して、教育費や住宅購入資金の準備を行います。特に教育費は、子どもの進路によって多額になるため、早めの準備が不可欠です。

また、家族の生活を守るための生命保険や医療保険の見直しも重要な目標です。 -

考慮すべきリスク

支出が増大するため家計管理がより重要になります。急な病気や失業、予期せぬ出費への備えを強化しましょう。

また、共働きの場合は、どちらか一方が働けなくなった場合の収入減も考慮しておく必要があります。

インフレによる教育費の高騰も考慮に入れて、計画を立てることが大切です。

住宅購入期(30代~50代)

人生で最も大きな買い物の一つであり、資金計画が極めて重要です。

-

主な目標

頭金や諸費用の準備が主な目標になります。無理のない返済比率で住宅ローンを組み、ライフプランに合わせた返済計画を立てましょう。

頭金を多く用意できれば、その分ローン負担が軽減されます。 -

考慮すべきリスク

住宅ローンの金利変動リスクや、固定資産税・修繕費などの維持費、災害リスクなどを考慮する必要があります。

また、住宅ローン控除などの優遇制度を最大限活用することも重要です。

老後期(60代~)

労働収入が減少し、年金が主な収入源となります。

-

主な目標

リタイアメント後の生活資金の確保が主な目標です。年金収入で不足する生活費を補填し、趣味や旅行などゆとりのある生活を送るための資金を準備します。

一般的に、夫婦二人で2,000万円から3,000万円、あるいはそれ以上が必要とされています。 -

考慮すべきリスク

長生きすることによる資金不足やインフレ、医療費・介護費の増大などを考慮する必要があります。

資産の取り崩し(出口戦略)も計画的に行うことが大切です。

資産形成におけるリスク許容度と目標設定の関係

目標設定と並んで重要なのが、個人の「リスク許容度」です。これは、資産運用においてどの程度の損失に耐えられるかを示す尺度です。

自身のリスク許容度を診断する

リスク許容度は、主に「心理的側面」と「経済的側面」の2つの側面から判断されます。

|

心理的側面 |

経済的側面 |

|

|---|---|---|

|

内容 |

資産価値が下落した際に、不安やパニックに陥らず冷静でいられるか。 |

資産が一時的に減少しても、生活に支障が出ないか。 |

|

判断材料 |

|

|

|

診断方法 |

証券会社などが提供するアンケート形式の診断ツールや、過去の市場データに基づくシミュレーションを通じて自身のタイプを診断できます。 |

自身の資産状況や収入の安定性を客観的に分析することで把握できます。 |

リスク許容度は、投資経験、年齢、年収、資産状況、そして投資に対する考え方など、様々な要因によって決まります。

例えば、若年層で投資期間を長く取れる場合は、一時的な下落からの回復が期待できるため、比較的高めのリスク許容度を持つことができます。

一方で、リタイアメントが近づくにつれて、資産を減らすことへの抵抗が大きくなり、リスク許容度は低下する傾向にあります。

目標とリスクの最適なバランスを見つける

設定した目標とリスク許容度の間には密接な関係があります。

-

高い目標とリスク

短期間で大きな目標を達成しようとすると、必然的に高いリターンを目指す必要があり、リスクの高い資産への投資比率が高まります。

しかし、許容度を超えたリスクは、精神的なストレスや衝動的な行動につながり、かえって目標達成を遠ざける可能性があります。 -

低いリスク許容度と目標達成

リスク許容度が低い場合、預貯金や債券など低リスク・低リターンの資産に限定されがちです。

その場合は、目標達成までの期間を長く設定したり、毎月の積立額を増やすなどの調整が必要になります。

自身の目標達成期間、目標金額、リスク許容度を総合的に考慮し、最適なバランスを見つけることが、持続可能な資産形成の鍵となります。

ポートフォリオ(資産配分)を構築する際には、これらの要素を複合的に考慮し、自分にとっての「最適解」を見つけることが重要です。

目標達成のための具体的な戦略

目標が定まったら、次は具体的な戦略を立てて実行に移すことが大切です。貯蓄と投資の2つの側面から、具体的な戦略をみていきましょう。

貯蓄戦略

投資を始める前に、まずは安定した貯蓄の基盤を築くことが重要です。

-

先取り貯蓄

給与が振り込まれたら、まず貯蓄分を別の口座に移す方法です。

「残ったお金を貯蓄する」のではなく、「貯蓄してから残ったお金で生活する」という考え方に変えることで、確実に貯蓄が進みます。

財形貯蓄や自動積立定期預金なども有効な手段です。 -

固定費の削減

家賃、通信費、保険料など、毎月必ず発生する固定費を見直すことで、持続的な貯蓄効果が得られます。

一度見直せばその効果が長く続くため、変動費の節約よりも効果が大きい傾向があります。

※固定費の削減についてはこちらで解説しています。

投資戦略

貯蓄で確保した資金や毎月の余剰資金を、目標達成のために「働かせる」のが投資です。

積立投資(NISA, iDeCoなど)

少額から始められ、投資のタイミングを分散できるため、初心者にも適した戦略です。

|

概要 |

投資で得た利益(売却益や配当金)が非課税になる制度です。 |

自分自身で掛金を拠出し、運用商品を選んで運用し、原則60歳以降に年金または一時金で受け取る私的年金制度です。 |

|

メリット |

|

|

|

デメリット |

|

|

新NISA制度では、つみたて投資枠と成長投資枠が一体化し、より柔軟な資産形成が可能になりました。長期的な視点で、非課税メリットを最大限に活かすことが重要です。

高配当株投資

企業が株主に利益を還元する「配当金」に着目した投資手法です。定期的なキャッシュフロー(インカムゲイン)が得られるメリットがあります。

しかし、企業の業績悪化により減配や無配のリスクがあるため、分散投資が重要です。

特に、配当金の再投資を行うことで、複利効果を高めることもできます。

不動産投資

マンションやアパートなどを購入し、家賃収入を得る投資手法です。

安定した家賃収入が期待でき、インフレにも強い実物資産ですが、初期費用が高額であり、空室リスクや修繕費用発生リスクなどもあります。

専門的な知識や管理が必要になるため、初心者にはハードルが高いかもしれません。

資産形成を加速させるテクノロジー活用術

現代では、資産形成の目標設定から進捗管理、具体的な運用まで、様々なテクノロジーが強力なサポートツールとして活用できます。

家計簿アプリと資産管理ツール

複数の金融機関のデータを自動で連携し、収入・支出の把握、資産の可視化を可能にします。

支出を自動で分類し、グラフ化してくれるため、無駄遣いの特定や予算管理が容易になります。

メリット

-

手間の削減:手入力の手間が省け、継続しやすいです。

-

リアルタイムな把握:常に最新の資産状況や家計の収支を確認できます。

-

洞察の獲得:支出の内訳や貯蓄率などを視覚的に把握することで、改善点を見つけやすいです。

注意点

-

連携サービスのセキュリティ対策、個人情報保護ポリシーを事前に確認することが大切です。

ロボアドバイザー

AI(人工知能)が個人のリスク許容度や目標に応じて、最適な資産配分を提案し、その後の運用まで自動で行ってくれるサービスです。

メリット

-

専門知識不要:投資の知識がない初心者でも、プロのような資産運用が可能です。

-

感情に左右されない:相場変動に感情的に反応せず、常に最適なポートフォリオを維持してくれます。

-

手間がかからない:運用に関するほとんどの作業を自動化できます。

注意点

-

運用手数料が発生します。また、元本保証ではないため、損失リスクはあります。

テクノロジー活用の心得

テクノロジーはあくまで補助的なツールであり、最終的な投資判断は自分自身で行うべきです。ツールの提案を鵜呑みにせず、自身の理解を深める努力も必要です。

これらのツールを使いこなすことで、より効率的で継続的な資産形成が可能になります。

まとめ

資産形成における目標設定は、単なる貯蓄や投資の指針にとどまらず、私たちの未来を形作るための羅針盤です。明確な目標を持つことで、行動に一貫性が生まれ、モチベーションを維持し、不確実な未来に備えることができます。

-

目標設定の重要性

目標は心理的側面から、無駄な出費を抑制し、効率的な資産形成を促進します。 -

具体的な方法論

「いつまでに、いくら(定量的)」だけでなく、「なぜ(定性的)」を明確にし、SMART原則に基づいて具体的な目標を設定することが重要です。 -

ライフステージ別の見直し

独身、結婚、子育て、老後といった人生の各ステージで目標は変化します。それぞれの時期に応じたリスクと必要な資金額を考慮し、柔軟に見直しましょう。 -

リスク許容度とのバランス

自身の精神的・経済的なリスク許容度を正確に診断し、目標達成のために取るべきリスクのバランスを適切に保つことが、持続可能な資産形成の鍵となります。 -

具体的な戦略

先取り貯蓄や固定費削減といった貯蓄戦略に加え、NISAやiDeCoを活用した積立投資、高配当株投資、不動産投資など、目標とリスク許容度に応じた多様な投資戦略を組み合わせましょう。 -

テクノロジーの活用

家計簿アプリ、資産管理ツール、ロボアドバイザーといったテクノロジーを賢く活用することで、効率的な目標設定、進捗管理、そして専門知識を要する運用まで、資産形成のプロセス全体を強力にサポートしてくれます。

目標をきちんと設定した資産形成はマラソンのようなものです。

明確な目的地(目標)を設定し、自身のペース(リスク許容度)を理解し、適切な補給(戦略)を行い、最新の装備(テクノロジー)を活用することで、目標に到達して豊かな未来を築き上げることが可能になります。

コメント